エヌビディアが20億ドルのクラウド契約でNebiusが急騰、「循環融資」への監視強まる中

-

2021年に最も好パフォーマンスを収めた製薬株の一つであるEli Lilly(LLY)は、新年の第1週に6%以上の下落を記録。

-

市場参加者はEli Lillyの中核事業である治療分野におけるイノベーションが同社の収益とEPSを向上させていると認識。

-

長期的な投資家は、同社株が250ドル以下に下落した場合は特に、押し目買いをすることを検討することができる。

製薬会社大手のEli Lilly and Company (NYSE:LLY)の株価は、過去1年間で約56%のリターンを記録した。しかし、年初では6%以上下落している。

1月7日、株価は259.50ドルで週の取引を終えた。Dow Jones U.S. Pharmaceuticals Indexは、過去12ヶ月間で18.2%上昇しているが、2022年の第1週は2%近く下落した。

12月16日の株価は284ドルに迫り、過去最高値を更新した。株価の52週間のレンジは161.78ドル~283.80ドル、時価総額は2,482億ドルとなっている。

Eli Lilyは、糖尿病・肥満、免疫、腫瘍、神経科学の4つの治療領域に注力している。また、米国食品医薬品局(FDA)が緊急使用許可(EUA)を与えたコロナウイルスに対する抗体治療薬も有している。

10月26日に第3四半期の企業決算を発表した。売上高は67億8,000万ドル増加し、前年同期比18%増となった。コロナウイルス治療薬の収入を除くと、同期間の売上高の増加率は11%だった。非GAAPベースでは、純利益は前年同期比37%増の17億6,400万ドル、調整後一株当たり利益(EPS)は前年同期比38%増の1.94ドルとなった。前年同期ではそれぞれ、12億9,000万ドルと1.41ドルだった。

この結果について、CEOのDavid A. Ricks氏は、「今期も力強い業績を示した。新薬からの収益は35%以上増加し、中核事業の60%近くを占め、長期的な成長の可能性を示す重要な指標となった。」と述べている。

一方、12月15日に同社は、2021年の売上高を280億~283億ドル、調整後EPSを8.15~8.20ドルと予想していた。今年については、売上高は278億ドルから283億ドル、EPSは8.50ドルから8.65ドルを予想している。

10月下旬の四半期決算発表前、株価は248ドル前後で取引されていた。その後12月16日には283.90ドルの史上最高値を記録した。しかし、株式は2022年の最初の取引週を259.50ドルで終えた。現在の価格における配当利回りは1.51%である。

Eli Lillyに期待すること

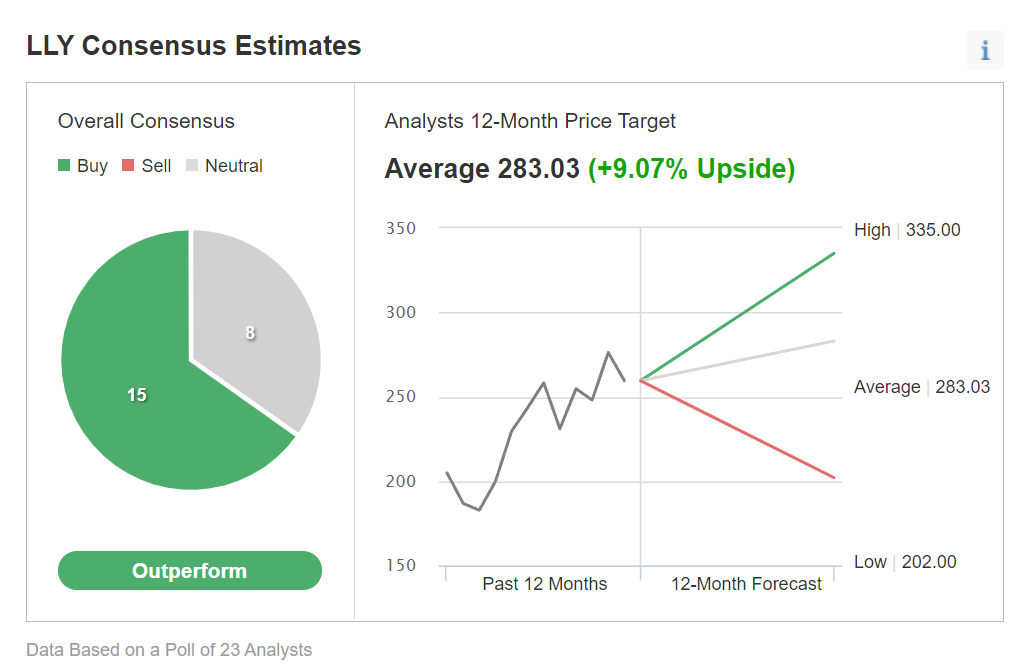

Investing.comが集計した23人のアナリスト予想では、同社株は「アウトパフォーム」の評価を得ている。

出所:Investing.com

アナリストは、向こう12ヶ月間の目標株価の中央値を283.03ドルとしており、これは現在の株価から約9%の上昇を意味している。12ヶ月間の価格レンジは、現在202ドル~335ドルとなっている。

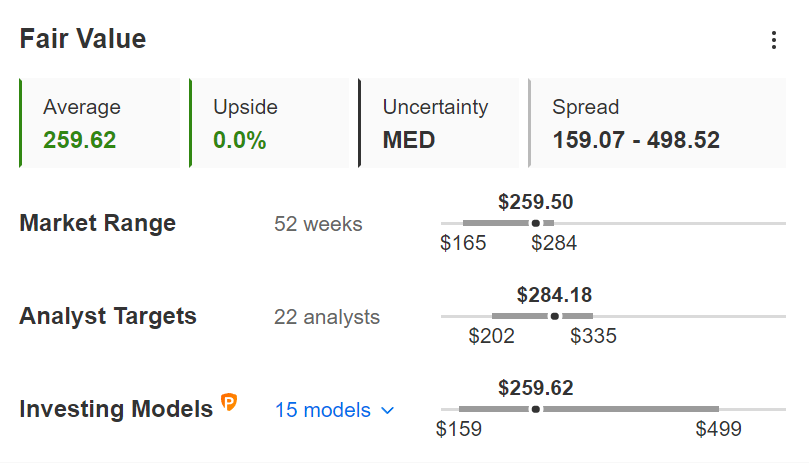

出所:InvestingPro

しかし、株価収益率(PER)や株価売上高倍率(PSR)、配当、ターミナル・バリューなどを考慮した数多くの評価モデルによると、InvestingProによる同社株の平均適正価値は259.62ドルとなっている。言い換えれば、潜在的な良いニュースのほとんどは、すでに株価に織り込まれている可能性が高いということになる。

一方、100以上の要素をヘルスケア・セクターの同業他社と比較してランク付けすることで、同社の財務の健全性をみることができる。利益と価格モメンタムの健全性については、同社は5点満点中4点である。しかし、成長とキャッシュ・フローは3で、全体的なパフォーマンスは "Great "と評価されている。

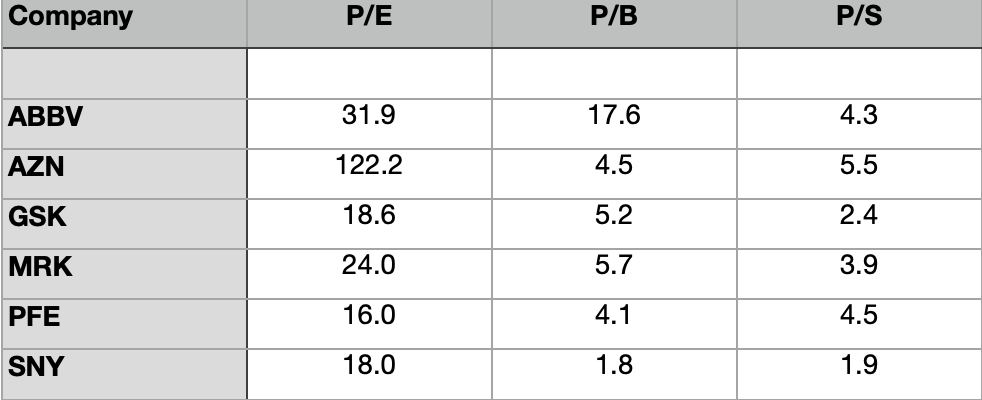

現在、同社のPER、株価純資産倍率(PBR)、PSRは、それぞれ39.4倍、30.3倍、8.5倍である。これに対し、同業他社のこれらの指標は各16.6倍、4.7倍、4.0倍となっている。換言すると、同社の株価は、ヘルスケア・セクターの平均的な指標との比較ではあまり意味をなさないかも知れない。

上表では、他のいくつかの製薬会社の比較をみることができる。こちらには、AbbVie (NYSE:ABBV)、AstraZeneca (NASDAQ:AZN)、GlaxoSmithKline (NYSE:GSK)、Merck (NYSE:MRK)、Pfizer (NYSE:PFE)、Sanofi (NASDAQ:SNY)で比較している。

これらの数字が示すように、基本的なファンダメンタルズの内容は同じセクターでも各社によって大きく異なる。したがって、個々のヘルスケア関連銘柄に投資したいと考えている読者は、実際に株を購入する前にさらなる分析を行う必要がある。

今月は250ドルに向かって下落し、その後は240ドルから260ドルの間で横ばいに推移すると予想している。なお、2月3日(木)の市場開場前に第4四半期の企業決算を発表する予定である。そのため、2月の第1週は決算の前後で市場参加者がポジション調整を行う可能性があり、ボラティリティーが上昇するかもしれない。

Eli Lilly株に投資をする方法

短期的なボラティリティーを気にしない、2~3年の投資見通しを持つ強気筋は、下落局面で買いを検討しても良いだろう。目標は、アナリストのコンセンサス予想である283.03ドルあたりだ。

あるいは、投資家は、同社株を組み入れている上場投資信託(ETF)の購入を検討することもできる。例としては以下のようなものがある。

-

Invesco Dynamic Pharmaceuticals ETF (NYSE:PJP)

-

Global X Aging Population ETF (NASDAQ:AGNG)

-

iShares MSCI USA Momentum Factor ETF (NYSE:MTUM)

-

ETC 6 Meridian Hedged Equity-Index Option Strategy ETF (NYSE:SIXH)

最後に、オプション戦略の経験が豊富で、同社の株価がさらに下落する可能性があると考える人は、ベア・プット・スプレッドを行うことも可能だ。

ほとんどのオプション戦略は、多くの個人投資家には適していない。したがって、以下の議論は教育目的で提供されるものであり、一般の個人投資家が従うべき実際の戦略として提供されるものではない。

Eli Lilly株のベア・プット・スプレッド

現在の株価:259.50ドル

ベア・プット・スプレッドでは、投資家は権利行使価格の高いプットのロングと、権利行使価格の低いプットのショートを持つことになる。取引の両レッグは、同じ原株(今回の場合Eli Lilly)と同じ権利行使期限が設定されている。

投資家は、株が値下がりすることを望んでいる。ベア・プット・スプレッドでは、潜在的な利益と潜在的な損失の両方を制限することになる。

以下にその例を示す。

この戦略の第1段階として、同社の2022年2月18日期限、権利行使価格250ドルのような、アット・ザ・マネー(ATM)またはわずかにアウト・オブ・ザ・マネー(OTM)のプット・オプションを買う。このオプションは現在、6.75ドルで取引されている。オプションの買い手は、675ドルのコストがかかり、このオプションの有効期限は1ヶ月強である。

この戦略の第2段階では、2022年2月18日期限、権利行使価格240ドルプット・オプションを売る。このオプションの現在のプレミアムは3.90ドル。オプションの売り手は、取引手数料を除いて390ドルを受け取ることになる。

最大リスク

この例では、最大のリスクはスプレッドのコストに取引手数料を加えたものになる。ここでは、スプレッドのネット・コストは2.85ドル(6.75ドル - 3.90ドル = 2.85ドル)だ。

各オプション契約が原株(LLY)の100株に相当するため、2.85ドルを100倍する必要があり、最大リスクは285ドルとなる。

ポジションを満期まで保有し、両オプションが無価値になった場合、つまり、満期時の同社株価がロング・プットの行使価格(この例では250ドル)を上回った場合、投資家はこの金額を失うことになる。

最大の潜在リターン

ベア・プット・スプレッドでは、潜在的な利益は、2つの権利行使価格の差からスプレッドのネット・コストと取引手数料を引いた額に限られる。

つまり、この例では権利行使価格の差は10ドル(250ドル-240ドル=10ドル)となる。そして上でみたように、スプレッドのネット・コストは2.85ドルである。

したがって最大利益は、1株あたり7.15ドル(10.00ドル-2.85ドル=7.15ドル)から手数料を差し引いた金額となる。7.15ドルに100株をかけると、このオプション戦略の最大利益は715ドルとなる。

この最大利益は、株価が満期時にショート・プットの権利行使価格(低い方の権利行使価格)以下になった場合(この例では240ドル)に実現する。

オプションを取引したことのある投資家であれば、ショート・プットのポジションは、通常、株価が権利行使価格(ここでは240ドル)を下回った場合に満期日に利益が割り当てられることをご存知のことだろう。しかし、早期譲渡の可能性もある。そのため、このポジションは満期まで注意してみる必要があるだろう。

オプション戦略の損益分岐点

最後に、このオプション戦略の損益分岐点も計算する必要がある。この価格においては、この取引は利益も損失も出ない。

満期時には、ロング・プットの権利行使価格(この例では250ドル)から、支払ったネットのプレミアム(ここでは2.85ドル)を差し引くと、損益分岐点が得られる。

この例では、250.00ドル-2.85ドル=247.15ドル(手数料を除く)となる。

結論

Eli Lillyの長期的な株主は、過去数年間で素晴らしいリターンを得ている。市場では、主要な治療分野におけるイノベーションが同社の成功につながっていると評価している。

しかし、2022年は株価が下落して始まった。第4四半期の企業決算の発表を控えているため、株価の変動はさらに数週間続くことが予想される。しかし、年の後半には株価は新たなレッグを形成して上昇に転じるかもしれない。