3月は好発進:14銘柄が即座に10%超上昇

米連邦準備制度理事会(FRB)は2日のFOMC会合を受けて広く期待されているように、2018年12月以来の利上げを実施し、25bpの引き上げがほぼ確実視されている。

投資家は、FRBがインフレと経済見通しについて何を語るのか、また将来の利上げの予測に注目している。一部のエコノミストは、高騰するインフレを抑制するため、今年中にあと5~6回の利上げを見込んでいる。

それを踏まえて、FRBの金融引き締めに伴い、さらなる上昇が期待できる金融セクターの3銘柄を以下に紹介する。

1. Bank Of America

-

株価収益率:11.5倍

-

時価総額:3347億ドル

-

年初来パフォーマンス: -6.7%

Bank of America (NYSE:BAC)は、JPMorgan Chase (NYSE:JPM)、Citigroup (NYSE:C)、Wells Fargo (NYSE:WFC) とともに米国の「ビッグ4」銀行のひとつである。

ノースカロライナ州シャーロットを拠点とする同社は、商業銀行業務、資産管理、投資銀行業務を主な金融サービスとして手掛け、米国の全銀行預金のおよそ11%にサービスを提供している。

BACは、年初来で約7%下落しており、火曜日の終値は41.50ドルであった。現在の水準で、BofAの時価総額は約3350億ドルで、JPモルガンに次いで米国第2位の銀行となっている。

BofAは、FRBのタカ派的な金融政策の転換に起因する米国債市場全体の金利上昇から利益を得る立場にある。月曜日には、米国10年債利回りが2.16%にまで上昇し、2019年5月以来の高水準となった。

金利や利回りの上昇は、銀行が融資サービスから得る利息の利回り、すなわち純利鞘(銀行が生み出す利息収入と預金者に支払う利息額の差)を押し上げる傾向がある。

また、株価収益率(PER)が11.5と比較的低い銀行大手は、1株当たり0.84ドルの年率配当を行っており、配当利回りは2.04%と、S&P500のインプライド利回り(現在1.45%)を上回っている。

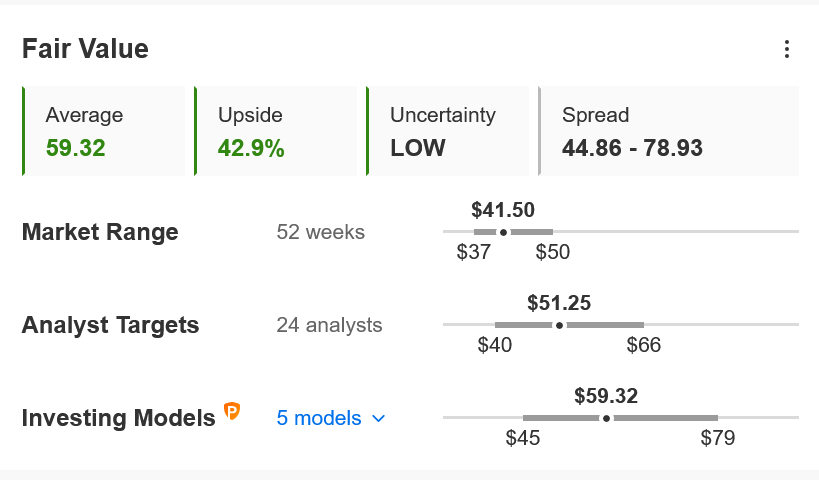

この点を考慮し、InvestingProの定量モデルでは、今後 12 ヶ月で BAC 株は現在の水準から 42.9%上昇し、59.32ドルの適正株価に近づくと予測している。

出所:InvestingPro

その他特筆に値する類似銘柄:Wells Fargo, U.S. Bancorp (NYSE:USB)、PNC Financial Services (NYSE:PNC)

2. Charles Schwab

-

株価収益率:29.4倍

-

時価総額:1574億ドル

-

年初来パフォーマンス:-1.1%

米国最大の金融機関の1つであるCharles Schwab (NYSE:SCHW)は、今後数ヶ月のFRB金利上昇によって、現在の難しい市場環境の中においてもアウトパフォームすると期待している。

S&P 500が年初来で10.6%下落しているのに対し、SCHWの株価は同時期で約1%の下落に留まっており、火曜日は83.17ドルで取引を終えた。テキサス州ウェストレイクに本社を置く同社は、現在の評価額で時価総額は1,574億ドルに達し、米国の銀行としては第7位の規模となっている。

出所:Investing.com

2020年にライバルのTDアメリトレードを260億ドルで買収したこの金融サービス会社は、銀行、商業銀行、電子取引プラットフォーム、資産管理アドバイザリー・サービスを個人および機関投資家の両方に提供している。2月末時点で有効な証券取引口座数は3340万、企業の退職年金加入者は220万、銀行口座数は160万、顧客資産総額は7兆6900億ドルとなっている。

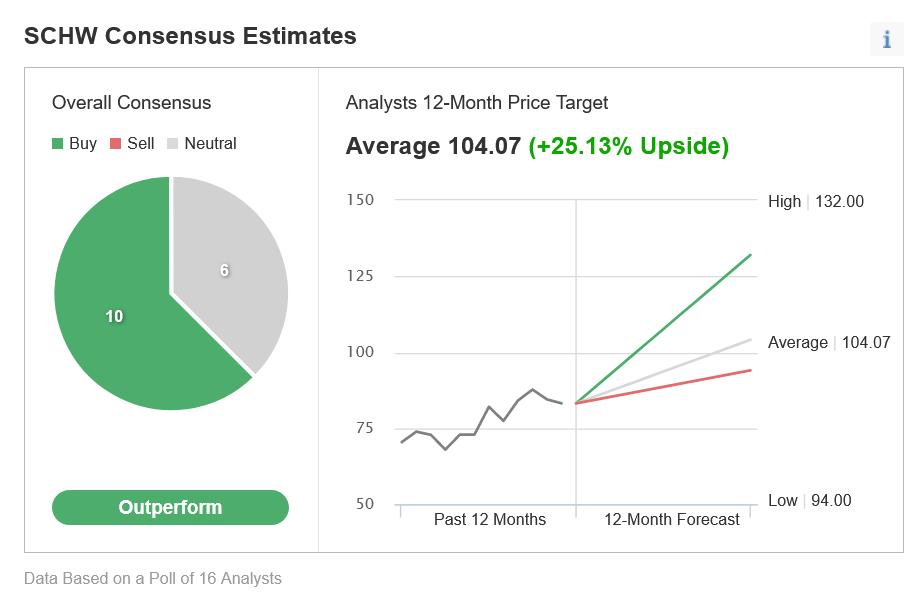

同社は金利が上昇すれば、より高い純利益を得ることができる。また、FRBの金融政策によるボラティリティの上昇で投資活動が活発化する中、証券会社として手数料の上昇で利益を得る傾向がある。実際、Investing.comが調査した16人のアナリストのうち10人がSCHWに楽観的で、今後12ヶ月で約25%増の104.07ドルと予測している。

出所:Investing.com

その他特筆に値する類似銘柄:Morgan Stanley (NYSE:MS)、Goldman Sachs (NYSE:GS)、Interactive Brokers (NASDAQ:IBKR)

3. Prudential Financial

-

株価収益率:5.6倍

-

時価総額:413億ドル

-

年初来パフォーマンス:+1.4%

Prudential Financial (NYSE:PRU)は、保険、投資管理、その他の金融商品およびサービスを、米国内および40カ国以上の個人・機関投資家に提供している。米国最大の保険会社であり、総資産は1兆7000億ドル以上に達する。

現在のインフレ環境の中で、割安なバリュエーションを持つシクリカル銘柄である同社株には投資家の買いが集まり、年初来で市場全体をアウトパフォームしている。PRUは年初来で1.4%上昇し、火曜日は109.79ドルで引けた。同社の時価総額は413億ドルだ。

PERは5.6倍と低く、今後数ヶ月の金利上昇をヘッジしたい投資家にとって、PRUは堅実な選択かもしれない。ここでも、米国債利回りが上昇を続ける中、プルデンシャルは長期債投資からより高い純利益を得ることができる。

またプルデンシャルの経営陣は、配当金の増額や自社株買いの実施など、株主への還元に引き続き力を入れている。2021年11月に四半期配当を4%引き上げ、1株当たり1.20ドルにすることを承認した。これは年率4.80ドルの配当金で配当利回りは4.37%に相当し、S&P500のインプライド・イールドの3倍以上となる。

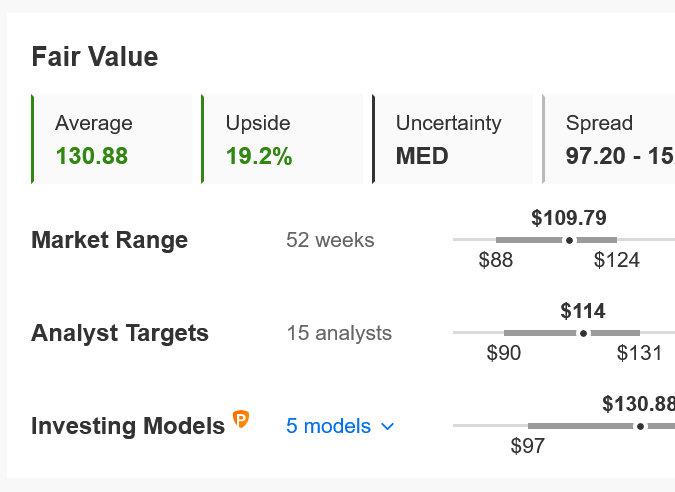

当然ながら、InvestingProの定量モデルは、今後12ヶ月で PRU 株が現在の水準から19.2%上昇し、適正株価は130.88ドルに近づくと予測している。

出所:InvestingPro

その他特筆に値する類似銘柄:MetLife (NYSE:MET)、Aflac (NYSE:AFL)、American International Group (NYSE:AIG)