原油高を受けた米国株安の流れが波及しリスク回避の動き続く【クロージング】

4月は米ドルにとって素晴らしい月となったが、5月上旬に変化が訪れた。

4月末に一旦下落したドルは、先週木曜早朝のFOMC記者会見でのパウエルFRB議長の楽観的なコメントによって上昇した。しかし金曜の米非農業部門雇用者数の強い結果にもかかわらず下落した。この動きにより、投資家はドルがピークに達したのかと疑っており、ユーロ、豪ドル、およびその他の主要通貨が底値から反発している。

5月はドルが上昇することが多い月

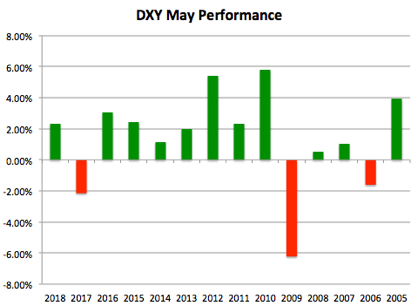

「5月に株を売り相場から離れろ」という格言がある。これは11月から4月の間に株式を購入し、5月から10月の間に債券に切り替える、よく知られた投資戦略だ。しかし、5月は一般的に S&P 500にとって良い時期であり、過去10年間で7回上昇している。ドル指数も5月に好調に推移する傾向があり、過去15年間のうち12回上昇した(下図参照)。

根本的に、米ドルは魅力的な通貨であるべきだ。非農業部門雇用者数は予想を上回り、失業率は49年ぶりの最低水準まで低下した金曜日の雇用統計を受けて、景気後退懸念は低下した。4月の雇用者数は前月の18万9000から26万3000に増加し、失業率は3.6%に低下したが、平均時給は予想を下回った。これらのデータが伝えているのは、労働市場は逼迫しているため仕事を見つけるのは簡単だが、賃金上昇は限られており、労働者の財布のひもはゆるんでいないということだ。

パウエルFRB議長が楽観的であることは重要だ。彼は先週のFOMCで、「労働市場は依然として力強く、経済活動は底堅いペースで拡大した」と述べた。そして彼は金融緩和の必要性を認めず、現在のFRBの政策スタンスを「今のところ適切だ」と述べ、「(利上げ利下げ)どちらの方向に動くかについての論拠は見当たらない」と述べた。FOMCの声明では、低いインフレ率、個人消費の低迷、企業投資の鈍化などのネガティブな面にも焦点を当てていたが、議長はこれらの懸念を重要視しなかった。インフレ率が低いことを認めたが、一時的な要因によるものとしたのだ。消費支出と企業投資が回復する可能性が最も高いと述べ、3月に懸念されていたリスクの一部(ブレグジット、ヨーロッパ・中国の景気など)が「和らいだ」と述べた。これらの楽観的なコメントはドル高を招き、EUR / USDは1ドル12セント、 AUD / USDは70セントを上回った。

その上昇は雇用統計で儚くとん挫したが、我々はドルが2つの主な理由で買いのままでいいと考えている。FRB議長は、経済に関して楽観的な見通しを持っていることを明らかにした。彼は昨今の経済指標は次第に改善すると予想している。第二に、議長が利下げについて検討する理由がないと考えている。この見解は、経済成長への懸念を表明し、これへの対応策の可能性について率直に語っている他の連銀とは著しく対照的だ。

経済と金融政策の乖離が4月のドル高の主な理由であり、それが引き続きドル需要の源泉となるだろう。CPIとPPIは今週発表される予定だが、10月以降、ガソリン価格は最高値レベルまで上昇しているため、これらの経済指標については波乱に注意が必要だ。

為替取引では、センチメントとテクニカルが共に重要だ。 USD / JPYは4月25日以来20日単純移動平均線を超えておらず、EUR / USDは1.11の上でサポートラインを見つけた。買い方が再び買う前に、ロングポジションを持っているとさらに利益が上がるだろう。USD / JPYの次のサポートラインは110.50であり、EUR / USDのレジスタンスラインは1.1270近くだと思われる。