今週のウォール街アナリスト注目銘柄

-

Eコマース・プラットフォームを手掛けるShopifyの株価は、今年に入ってから52%以上下落

-

投資家は最近の第4四半期の決算内容と特に弱気な見通しを嫌気

-

長期投資家は、特に600ドルに向かって下落した場合、同社株の押し目買いしても良いかもしれない

カナダのEコマース・インフラ大手Shopify (NYSE:SHOP)の株価は最近、数年来の安値となる640.42ドルまで低迷している。株価は年初来で52.3%下落している。これに対し、Dow Jones Internet Commerce Index の2022年指数はここまでで21.3%の下落に留まっている。

同社株の下落は、過去最高値を記録した2021年11月19日以降に始まった。つまり、同社は過去3カ月で約62%の価値を失ったことになる。株価の52週間の動きは640.42ドル~1,762.92ドルで、時価総額は827億ドルとなっている。

同社は、2月16日に第4四半期決算と2021年度決算を発表した。全体の決算内容はコンセンサス予想を上回り、第4四半期の売上は13.8億ドルで、前年同期比41%増となった。売上高に大きく貢献したのはマーチャント・ソリューション事業での売上(10億3000万ドル)だが、サブスクリプションの売上も前年同期比26%増となった。

一方、第4四半期の総流通総額(Gross Merchandise Volume (GMV))は541億ドルだった。調整後当期純利益は1億7280万ドル、希薄化後1株当たり利益は1.36ドルとなった。前年同期は、1億9,880万ドル、希薄化後1株当たり利益は1.58ドルだった。

この結果について、社長のHarley Finkelstein氏は次のように述べている。

「この2年間は並外れた成長をした。収益は3倍近く、GMVとShopifyチーム体制は2倍以上になり、当社を利用する販売会社の数は2019年レベルの約2倍になっている。」

しかし今後の見通しとして、経営陣は収益と業績の減速を予想している。見通しによると、「2022年通年の収益成長率は(2021年に達成した57%の収益成長率を)下回るだろう 」とのことである。

投資家は、この決算結果と2022年の見通しに満足していない。第4四半期決算の発表前、同社の株価は900ドル手前で推移していたが、今では656.88ドルにまで落ち込んでいる。

Shopify株に期待すること

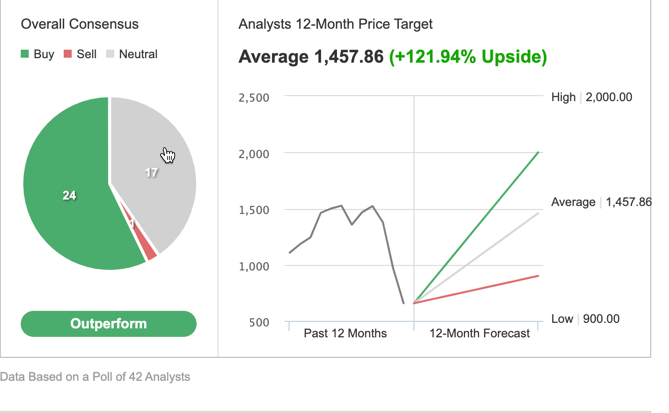

Investing.comが調査したアナリスト42名のうち、同社の株価は「アウトパフォーム」の評価を受けている。市場では、今後12ヶ月の目標株価の中央値を1,457.86ドルとしており、これは現在の株価から120%以上の上昇を意味している。今後12ヶ月の株価の予想レンジは現在900ドルから2,000ドルである。

出所:Investing.com

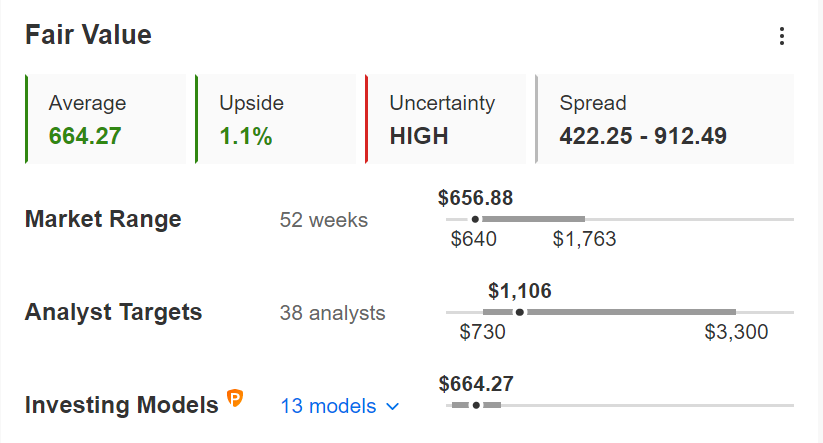

しかし株価収益率(PER)や株価売上高倍率(PSR)、ターミネーション・バリューなどを考慮した多くの評価モデルである、InvestingProによる同社株の平均適正株価は664.27ドルとなっている。

出所:InvestingPro

つまりファンダメンタルズ評価では、株価は2%程度しか上昇しない(もしくはほぼ横ばい)ことが予想されている。

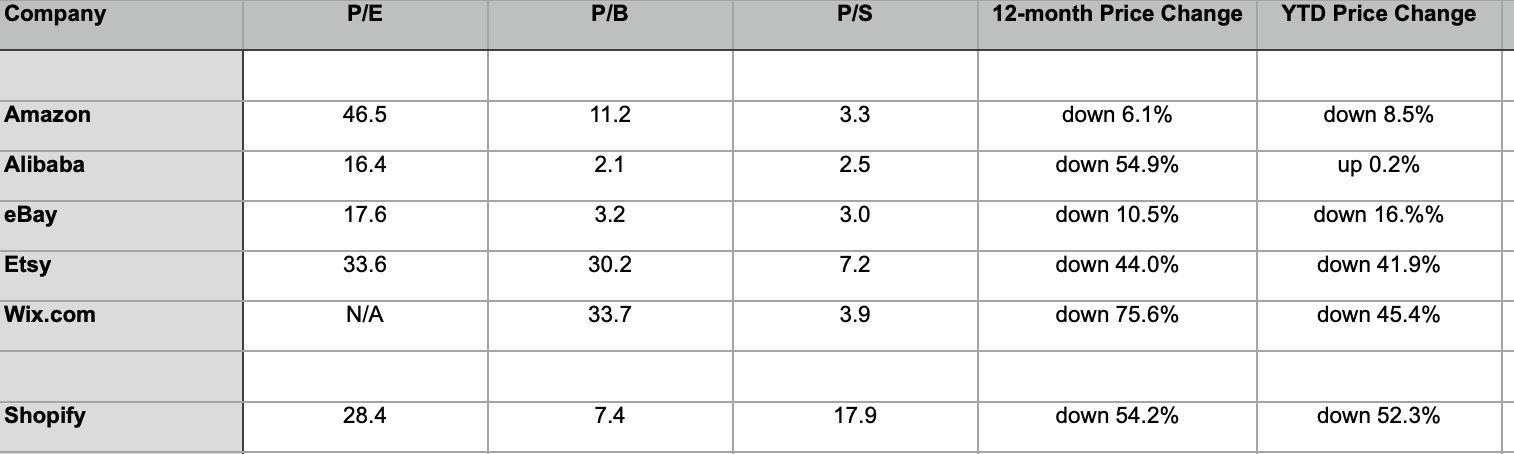

現在、同社のPERは28.4倍、PBRは7.4倍、PSRは17.9倍となっている。同業他社は、それぞれ31.9倍、8.4倍、8.6倍である。これらの数字は、同社株がもはや割高ではないことを示している。

また、Amazon (NASDAQ:AMZN)、Alibaba (NYSE:BABA)、eBay (NASDAQ:EBAY)、Etsy (NASDAQ:ETSY)、Wix (NASDAQ:WIX). など、Eコマース分野のいくつかの競合企業の基本評価を比べてみると、以下のようになる。

以上の指標は、Eコマース分野のバリエーションが各社で異なることを明らかにしている。従って、投資家は何が有望銘柄であるかをより詳細に研究する必要がある。

もう一つ注目すべき点は、2022年に入ってからここまで上昇(または横ばい)している銘柄がAlibabaだけであることが際立っている点である。多くの方はご存じだろうが、2021年は現地当局による規制の取り締まりにより、多くの高成長中国株に大きな圧力がかかった。しかし今、多くの投資家は、中国系企業は今年、より良いリターンを得られるのではないかと考えている。

同社株は今後数週間のうちに広いレンジで取引され、550ドルから650ドルの間で底値を打つことになるとみられる。その後は新たな上昇を開始する可能性があるかもしれない。

ポートフォリオにSHOP株を組み入れる

株価の下落が止まりそうだと考えている強気派は、今すぐ投資を検討しても良いだろう。目標株価は1,457.86ドルあたりに設定すると良いかもしれない。

また、同社の株式を保有する上場投資信託(ETF)の購入も検討することができる。例えば、以下のようなものがある。

-

ARK Fintech Innovation ETF (NYSE:ARKF)

-

First Trust Dow Jones International Internet ETF (NASDAQ:FDNI)

-

Franklin Disruptive Commerce ETF (NYSE:BUYZ)

-

Global X E-commerce ETF (NASDAQ:EBIZ)

投資家は長期的なポートフォリオ形成のために同社株を購入をしたいと思うかもしれないが、今後数週間のうちにさらに下落に見舞われる可能性もある。そのため、代わりに「貧者のカバード・コール」を組み立てることを考える投資家もいるかもしれない。

そこでこの記事では、リターンやリスクともに限定的なLEAPSオプションを利用した同社株のダイアゴナル・デビット・スプレッド戦略を紹介する。

初めてLEAPSを利用される方は、LEAPSオプションに関する過去の記事をご覧になってから、読むことを推奨する。

ほとんどのオプション戦略は、多くの個人投資家に適しているわけではない。したがって、以下の同社株に関する議論は、学習を目的とするものであり、一般的な個人投資家が従うべき実際の戦略として提供されるものではないことを理解の上で読み進めて頂くことを推奨する。

ダイアゴナル・デビット・スプレッド戦略

本稿執筆時の株価: 656.88ドル

投資家はまず行使価格が低く、行使期間が長いコール・オプションを購入する。同時に、権利行使価格が高く、償還までの期間が短いコール・オプションを売り、長いダイアゴナル・スプレッドを作ることになる。

このように、対象株のコール・オプションは、権利行使価格と有効期限が異なる。投資家は一方のオプションを買い、もう一方のオプションを売ってダイアゴナル・スプレッドを作る。

このような戦略をとる投資家の多くは、対象証券に対してやや強気な見通しを有している。同社株を現物で100 株購入する代わりに、LEAPSコールをディープ・イン・ザ・マネーで購入し、その LEAPSコールが株式所有の「代替」として機能することになる。

この戦略の最初のステップとして、投資家はディープ・イン・ザ・マネー(ITM)の LEAPS コールを、例えば権利行使期限2024年1月19日、権利行使価格520ドルのコール・オプションを購入する。このオプションは現在264.90ドルで提供されている。100株を現物で買うと 65,688 ドルだが、2 年以内に期限が切れるこのコール・オプションを保有すると26,490ドルになる。

このオプションのデルタは80に近い。デルタとは、対象証券が1ドル変動した場合に、オプションの価格がどの程度動くかを示している。

同社の株価が1ドル上がって657.88ドルになった場合、現在のオプション価格264.90ドルは、デルタが80だとすると、約80セント上昇すると予想される。ただし、本記事では説明しきれない他のいくつかの要因によって、実際の変動は若干大きくなったり小さくなったりする可能性がある。

この戦略の第2のステップとして、権利行使期限3月18日で権利行使価格660ドルのコール・オプションのような、若干アウト・オブ・ザ・マネー(OTM)の短期コールを売る。このオプションの現在のプレミアムは49.95ドルである。オプションの売り手は、取引手数料を除いて、4,995ドルを受け取ることになる。

この戦略には2つの有効期限があり、損益分岐点の正確な計算式を示すことはかなり困難である。ブローカーによっては、このようなトレードのための「損益計算機」を提供している場合もある。

期待される最大リターン

満期日に株価がショートしたコール・オプションの権利行使価格と同じである場合、リターンは最大となる。つまり投資家は満期日(3月18日)に同社の株価がショート・オプションの権利行使価格(すなわち660ドル)を上回ることなく、できるだけその近くであることが望ましい。

ここで理論上の最大リターンは、取引手数料やコストを除き、満期時の価格が660ドルの場合、約5,067ドルである。(この値は、オプション損益計算機を使用して算出)。計算機を使わなくても、概算の金額を算出することができる。下記のとおりだ。

オプションの売り手は、売られたオプションに対して4,995ドルを受け取る。一方、対象株である同社株は656.88ドルから660ドルに上昇し、その差は1株あたり3.12ドル、100株では312ドルとなる。

LEAPS のロング・オプションのデルタを80とすると、理論上は312ドルX0.8=249.6ドルの価値が増加することになる。

しかし実際には、この価値より多くなることも少なくなることもある。例えば、ロング・オプションの価格を低下させる時間的な要素がある。一方、ボラティリティの変化もオプション価格を増減させる可能性がある。

4,995ドルと249.6ドルの合計は5,244.6ドルとなる。5,067ドルと同じではないが、許容範囲内の概算値とみなすことができる。

当然ながら、ロング・オプションの権利行使価格が異なっていれば(つまり520ドルでなければ)、そのデルタも違っていたはずである。そして、そのデルタ値を使って、最終的な損益の概算値を算出する必要がある。

ここで65,688ドルを同社の100株に初期投資しないことで、投資家の潜在的なリターンはレバレッジされることになる。

理想的には、ショートのコール・オプションが期限切れ、つまり無価値になることが望ましい。その後、長期のコール・オプションの買いが 2 年近く期限切れになるまで、次々とコールを売却することができる。