OpenAI、SoftBank、エヌビディア、Amazonから1100億ドルを調達、企業価値7300億ドルに

テクノロジー銘柄の多いNASDAQ Compositeに上場する大手企業100社を追跡するNASDAQ 100は、過去最悪の年初のスタートを切った。2022年はこれまでに8%下落し、米連邦準備制度理事会(FRB)の利上げ観測により、高成長テクノロジー銘柄の割高なバリュエーションが低下するきっかけとなった。

最近の市場の混乱にもかかわらず、暴落から立ち直ろうとしている急成長中のハイテク企業3社を紹介したい。3社とも今月末に最新の決算を発表する予定だ。

1. Block

-

年初来パフォーマンス:-21%

-

過去最高値からの下落率:-55.9%

-

時価総額:738億ドル

Twitterの元CEOJack Dorsey氏が経営するモバイル決済専門会社で、Squareの親会社であるのBlock (NYSE:SQ)だ。コロナ禍によって電子商取引へのシフトが加速し、同社のキャッシュ・アプリのエコシステム全体が力強い成長を遂げたため、パンデミック中に大きな上昇を経験した。

しかし、昨年末に社名をBlockに変更した同社は、高成長ハイテク株の売り圧力にさらされ、最近株価が乱高下している。年初来で株価は21%下落し、2022年に入ってからの広範な株式市場のパフォーマンスを大きく下回っている。

SQは昨年8月5日につけた史上最高値289.20ドルを約56%下回る127.61ドルで火曜日の取引を終え、現在の市場価値は738億ドルだ。

11月上旬に第3四半期の決算を発表したが、売上と収益はいずれも期待外れだった。2月24日(木)の米国市場終了後に第4四半期決算を発表する予定だ。

市場コンセンサスでは、1株当たり利益0.23ドルと予想されている。これは主に最近290億ドルで買収した後払い事業を手掛けるAfterpayの影響であり、前年同期比28%減となる見込みだ。売上高は、モバイル決済サービスCash Appの好調により、前年同期比30%増の40億9000万ドルとなるとみられる。

同社のプラットフォームで処理された全取引の金額であるGPV(Gross Payment Volume、グロス決済額)の成長に投資家は注目している。前四半期のGPVは前年同期比43%増の454億ドルであった。

Squareのオーナーである同社がモバイル決済処理業界で主導的な地位にあることを考えると、過去3ヶ月間に市場価値の半分近くを失うという悲惨な暴落を経験し、ようやく株価が底打ちする可能性がみえてきた。

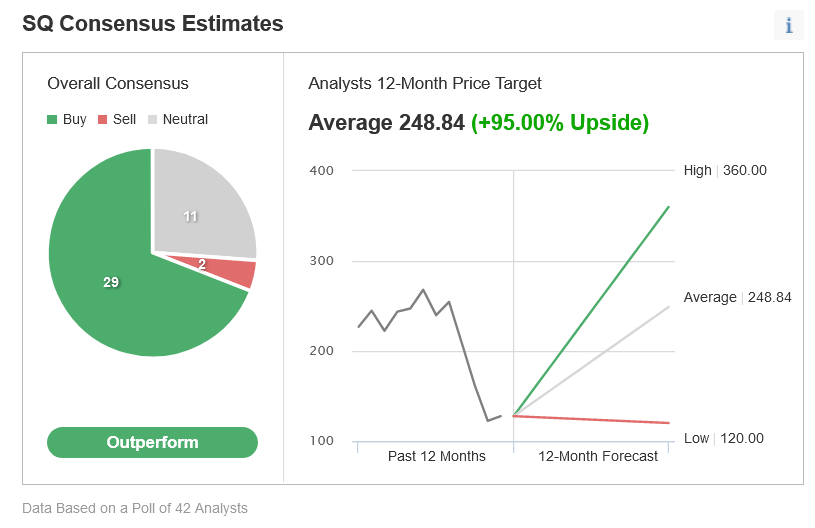

また、Investing.com が調査したアナリスト 42 名のうち 29 名が 同社の株価を「アウトパフォーム」と評価し、現在の水準から 95%上昇し 248.84 ドルになると予想している。

出所:Investing.com

2. Cloudflare

-

年初来パフォーマンス:-22.1%

-

過去最高値からの下落率: -53.8%

-

時価総額:329億ドル

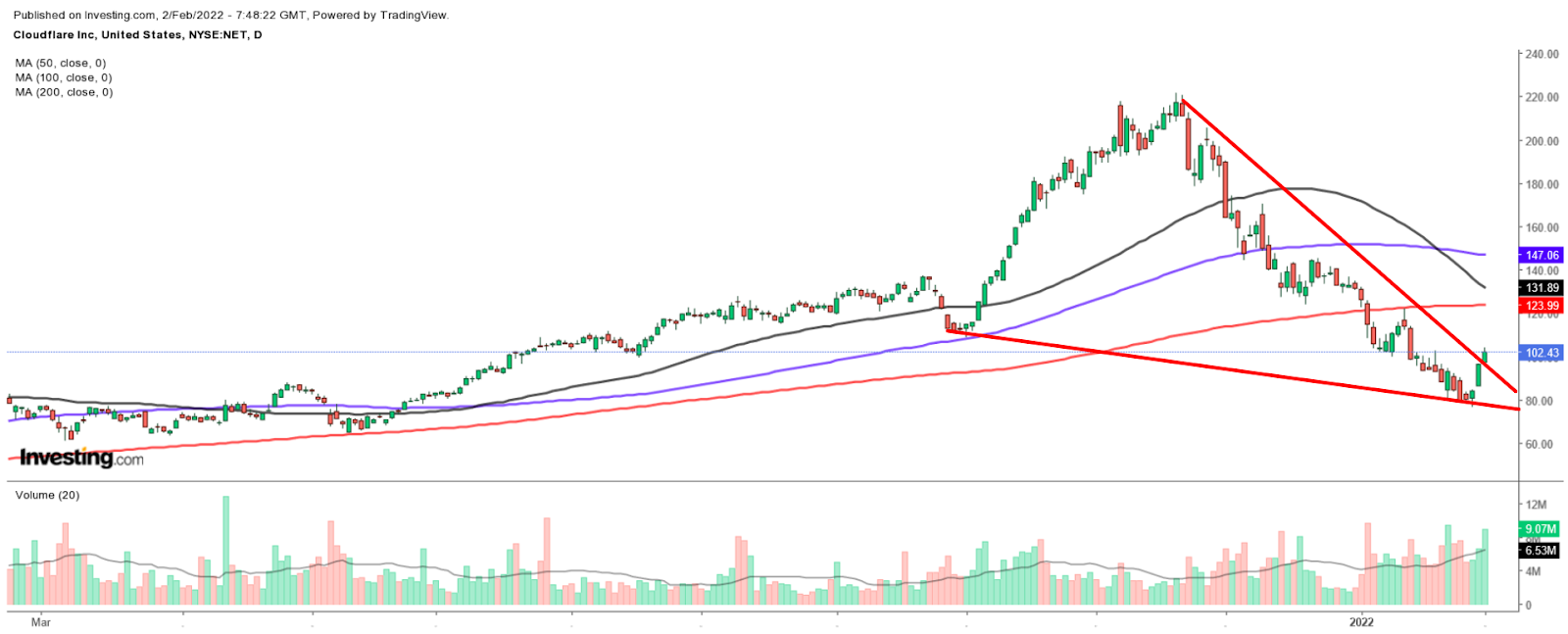

投資家が極端に割高なバリュエーションを有するハイテク企業を敬遠する傾向が強まる中、Cloudflare (NYSE:NET)の株価はここ数ヶ月、大苦戦を強いられている。2020年と2021年のコロナ発生時にそれぞれ345%と73%という大幅な上昇を記録した後、ウェブ・セキュリティとインフラ・サービスを提供する同社の株価は、年初来で約22%の株価下落に見舞われている。

11月18日につけた過去最高値の221.64ドルを54%近く下回っている。昨日の取引終了時、NETは102.43ドルまで下落した。同社の時価総額は、現在の評価額で329億ドルとなっている。

Cloudflareの第3四半期における企業決算では、売上高はこれまでの記録を塗り替え、今後の明るいガイダンスも示された。アナリストの予測では前年同期の1株当たり0.02ドルの損失から改善し、損益分岐点を達成するとされている。したがって投資家は、同社が上昇軌道を維持できたかどうかを、2月10日木曜日の終値後に確認することになるだろう。

ウェブ・セキュリティ、コンテンツ配信、エンタープライズ・ネットワーキングのサービスおよびソリューションに対する堅調な需要を売上高は反映し、前年同期比47%増の1億8510万ドルになると予想される。

投資家は売上と収益の数字を超えて、大規模な顧客数に注目し、その猛烈な成長ペースを維持できるかどうかを見極めようとしている。同社の発表によると、年間10万ドル以上の顧客数は第3四半期に前年同期比71%増の1,260社となった。

かつて高騰したグロース株の寵児であった同社株は、現在の環境下でも製品やサービスに対する強い需要があることから、今後数週間から数ヶ月の間に再び上昇する可能性があるとみている。

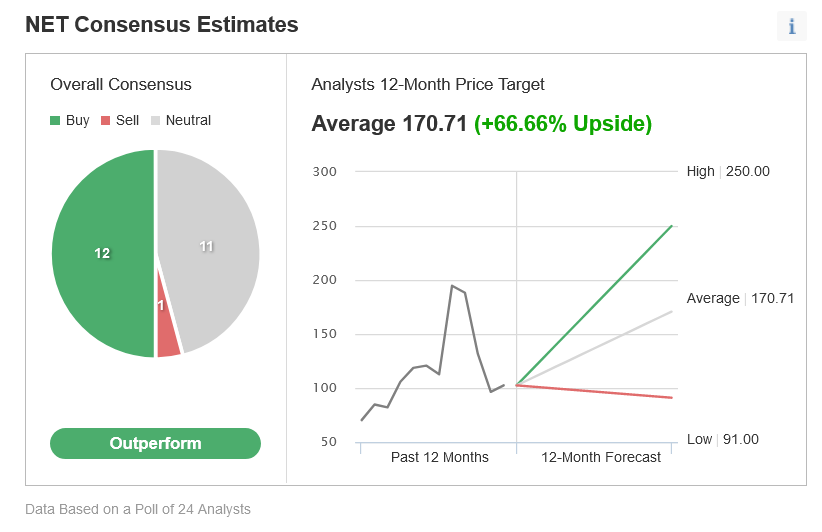

Investing.com が調査したアナリスト 24 名のうち 12 名が NET 株に楽観的で、適正株価を現在価格から 66%上昇の170.71ドルと予想している。また、「売り」の評価を下しているアナリストは、わずか1名だ。

出所:Investing.com

3. Palantir Technologies

-

年初来パフォーマンス:-22%

-

過去最高値からの下落率:-68.4%

-

時価総額:284億ドル

政府機関や大企業にデータ分析ソフトウェアとサービスを提供するPalantir Technologies (NYSE:PLTR)は、かつての市場の寵児としての投資家人気を失い、波乱のスタートとなった。ハイテク株全体のバリュエーションが積極的に調整される中、同社の株価は年初来で22%下落した。

PLTRは昨日を14.20ドルで引け、2021年1月につけた史上最高値45.00ドルを約68%下回っている。現在の水準では、Peter Thielが設立した同社の時価総額は284億ドルだ。

Palantirは2020年9月の上場以来、毎期、業績と売上高で予想を上回っている。2月15日(火)の市場取引開始前に、第4四半期決算を発表する予定だ。コンセンサス予想では、1株当たり利益0.03ドルで、前年同期のEPS0.06ドルから50%減少する見込みだ。売上高は前年同期比約30%増の4億1,760万ドルとなるとみられ、これは世界中の政府機関からデータ分析ソフトウェアツールに対する強い需要があることが寄与している証左だ。

このため投資家の関心は、Palantirの中核事業である政府関連事業の成長に集まっている。政府関連事業は全売上高の半分以上を占めている。同事業の第3四半期の売上高は、前年同期比34%増の2億1,800万ドルであった。

また顧客基盤の多様化を図る中で、前四半期にそれぞれ103%と46%急増した米国の商用収入と商用顧客総数にも注目が集まるだろう。203社の顧客を持つPalantirは、ヘルスケア、エネルギー、製造業など、他のさまざまな分野への拡大を目指している。

データ分析ソフトウェアツールの旺盛な需要により、収益成長が加速するという堅実な見通しがあることから、時価総額がほぼ2/3に縮小したPalantirの株価の大幅な下落は、ようやく買い場を得たと考えることができるだろう。

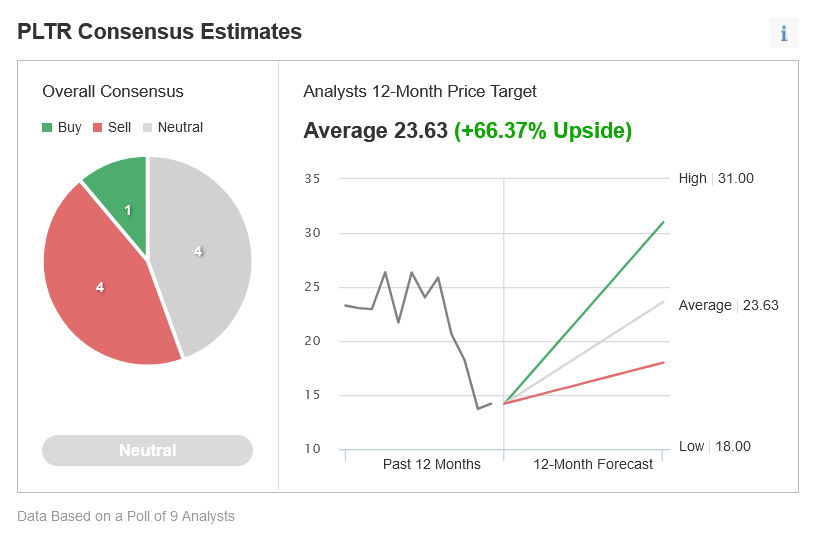

Investing.comによると、PLTR株式のアナリストの平均目標株価は約24ドルで、今後12カ月間に現在の水準から66%上昇することを意味する。

出所:Investing.com