Nvidiaの株価:なぜ素晴らしい業績だけでは不十分なのか

米エネルギー大手Exxon Mobil (NYSE:XOM)の株価は、ここ1年以上大きな上昇基調を続けている。テキサス州アービングに本社を置く同社は2021年に67%急騰した後、年初来でさらに35.8%上昇し、米国の主要3株価指数すべてをアウトパフォームしている。株価は月曜日に83.16ドルで引けた。

現在の上昇は、コロナ禍による下落分をすべて取り戻すのに十分であるが、米国最大の石油生産者である同社の株価は世界で最も大きな時価総額を有していた2014年6月に記録した最高値である104.38ドルにはまだほど遠い水準だ。

これ以降同社は長期投資家を失望させ、過去10年間で200%ポイント以上S&P 500に劣後している。

同社は2020年8月に、30銘柄からなるブルーチップ指数でほぼ1世紀を迎えたあと、ダウ工業株30種平均構成銘柄から外れ、それが下落のきっかけとなった。

しかし、特にマクロ経済がさらなる株価上昇に有利な地合いとなっていることを考えると、長期的な投資先として同社はふさわしいかどうか、気になるところである。

世界的な指標であるブレント原油は、ロシア・ウクライナ紛争やパンデミック後の旺盛な世界需要に後押しされ、昨年比で60%以上上昇している。

このコモディティ価格の反発に乗って、2月に発表した2021年第4四半期の収益は、約8年ぶりの良好な水準となった。

一時的項目を調整した純利益は1株当たり2.05ドルで、アナリストの予測平均を0.11ドル上回った。エクソンはまた、90億ドルの債務を返済し、債務残高をコロナ禍前の水準まで減少させている。

今後もコスト削減に期待

昨年と比較するとエネルギー価格はまだ高水準にあるので、2022年は同社にとってさらに利益の獲得機会があるといえるかもしれない。エクソンが今月末に発表する2022年の第1四半期決算では売上高が45%増加するだろうとアナリストは予想している。

さらにコスト削減を続けており、配当金を確保するためのより大きなクッションを作り出している。現在の配当利回りは4.23%で、S&P500種株価指数の中で3番目に高い。先月のインベスター・デイで、同社は株主還元を強化し、原油価格の高騰を利用するため、来年末までに更に30億ドル規模のコスト削減を計画していると発表した。

構造的コストは4年前と比較して2023年末までに90億ドル減少し、従来の目標から50%削減額は増加すると、同社は声明で述べた。新たなコスト削減努力により、1バレルあたり10ドルのコストが削れ、同社の配当の60%を賄うのに十分な額になるという。この削減により、株主リターンを高めつつ、2027年までに潜在的な収益とキャッシュ・フローを倍増させることができると期待している。

これらの施策は、配当金獲得を主目的とする長期投資家にとって魅力的なものだろう。しかし投資家は、経済成長とエネルギー需要の見通しに対する不確実性が高まっていることから、すでに現在が株価サイクルのピークに達している可能性があることにも注意する必要がある。

米国や他の主要国の中央銀行が高騰するインフレを抑制するために金利を引き上げ、世界経済が今年後半に景気後退に入るかもしれないと、現在一部のエコノミストは懸念を示している。

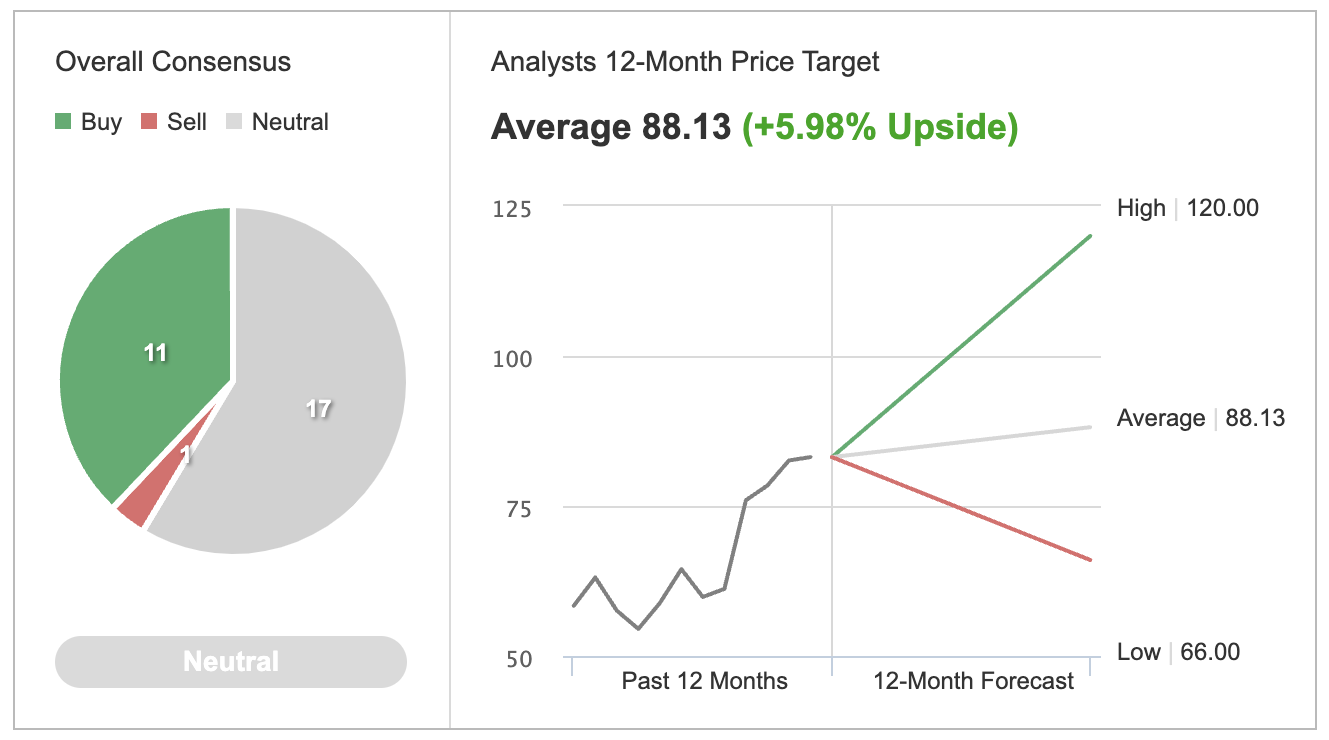

そのためか、Investing.comのアナリスト29人による調査では、同社株のコンセンサス評価は「中立」となっている。

出所:Investing.com

結論

エクソンの株価は、原油と天然ガスの価格が年初から大きく好転している現在のエネルギー市場の強気の見通しを反映しているとみている。エクソンの財務状況は過去対比はるかに強固であり、その配当は長期的なインカム収入を求める投資家にとって安全なものとなっている。しかし、投資家はより良いエントリー・ポイントとなるような株価水準まで様子見姿勢でいることが重要であるかもしれない。