中国、イラン戦争の終結を要求、米中貿易協議はパリへ

米国企業の第1四半期決算シーズンが今週始まり、JPMorgan Chase (NYSE:JPM)やDelta Air Lines (NYSE:DAL) といった有名企業が本日最新の決算を発表し、Citigroup (NYSE:C)やUnitedHealth (NYSE:UNH)は木曜日に決算発表を控える。

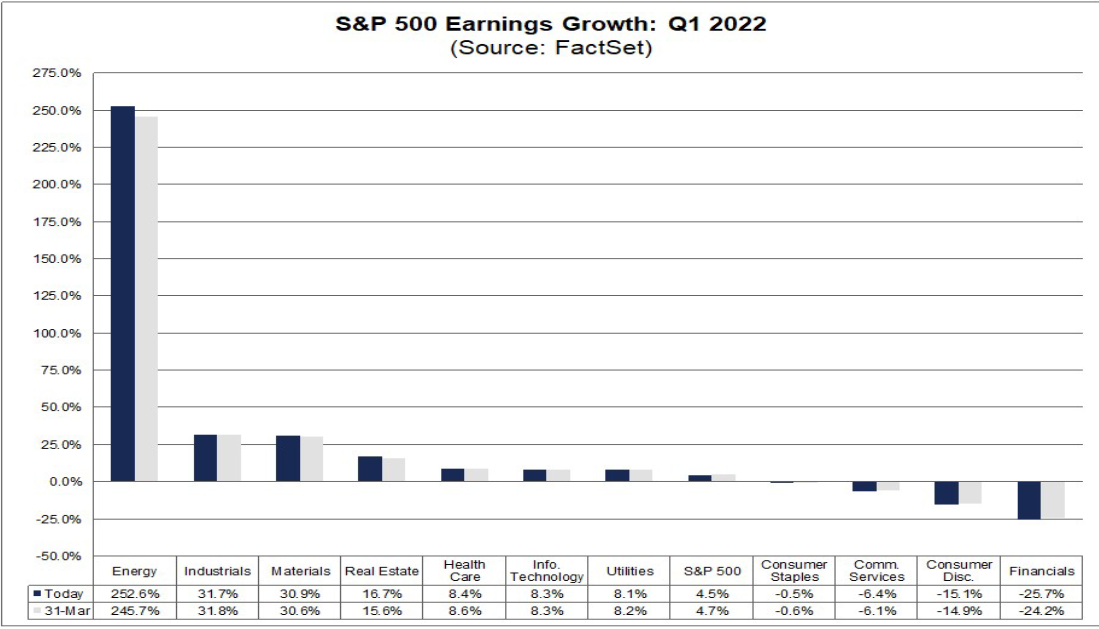

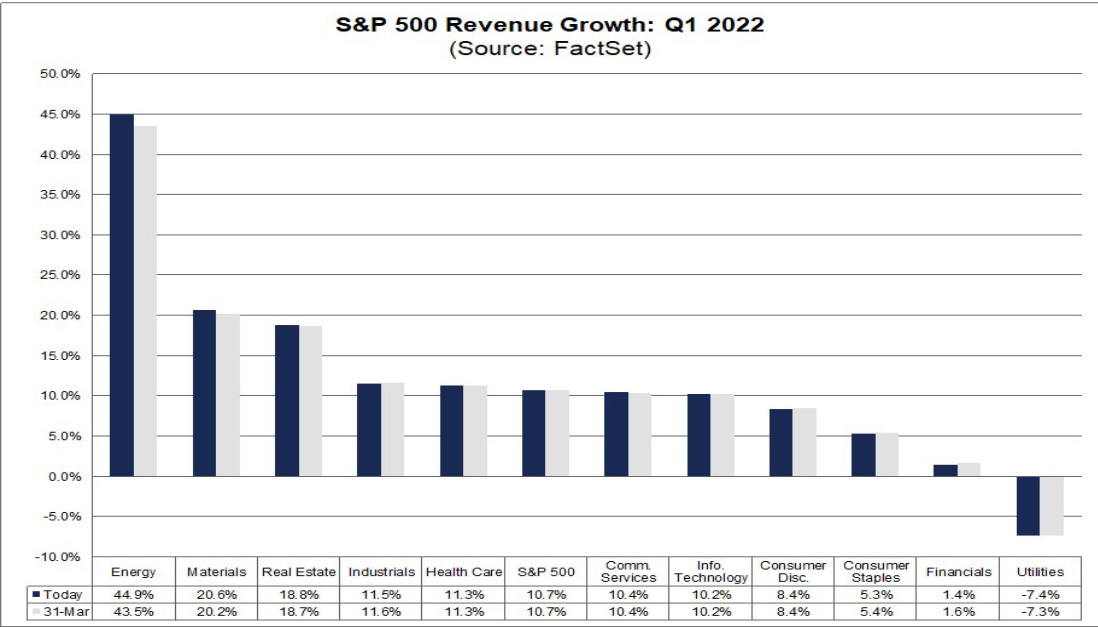

FactSetのデータによると、アナリストは第1四半期のS&P500種構成企業の収益は前年同期比で4.5%増加すると予想している。これは主に、厳しい前年同期比較と、コスト上昇、サプライチェーンの混乱、労働力不足などのマクロ経済上の逆風が続いていることが原因となっている。

このような結果が実際に確認されれば、2022年第1四半期は、同指標が報告した前年同期比の収益成長率が2020年第4四半期以降で最も低い水準となる。

セクター別では、11セクター中7セクターが前年同期比で増益となり、エネルギー、産業、素材セクターがけん引すると予測される。一方、前年同期比で減益と予想されるセクターは、金融、一般消費財セクターを筆頭に4セクターだ。

Sector EPS Expectations

売上高については、前年同期比10.7%増加の見込みで、やや期待が持てるかもしれない。実現すれば、5四半期連続で10%を超える増収となる。ただし、同指標が報告する年率換算の売上高成長率としては、2020年第4四半期以降で最低となることも予想される。

11セクターのうち10セクターが前年同期比で増収となる見通しで、エネルギー、素材、不動産セクターがけん引役となる。

Sector Revenue Expectations

以下では、現在の市場環境の中で、業績が前年同期から大幅に改善すると予想される2つのセクターと、業績が最も悪化すると予想される1つのセクターに分けて説明する。

1. エネルギー:原油および天然ガス価格が売上を下支え

-

予想第1四半期1株あたり利益(EPS)成長率:前年同期比+252.6%

-

予想第1四半期売上成長率:前年同期比+44.9%

エネルギー・セクターは、一昨年のコロナ禍による操業停止で大きな打撃を受けたが、FactSetによれば、第1四半期のEPSは252.6%増と11セクター中最大の増益を記録する見込みである。

原油価格の上昇がこのセクターに恩恵をもたらしており、2022年第1四半期のWTI原油の平均価格は1バレル95.10ドルで、2021年第1四半期の平均価格58.14ドルを63%上回った。また、FactSetのデータによると、同セクターの前年同期比増収率は44.9%と全11セクターの中で最も高くなると予測されている。

企業レベルでは、ExxonMobil (NYSE:XOM)、Chevron (NYSE:CVX)、 ConocoPhillips (NYSE:COP) が、このセクターの前年同期比収益急増に最も貢献する見通しで、エネルギー巨頭3社はいずれも2桁の利益と売上高の増加を記録すると予測されている。

また、Occidental Petroleum (NYSE:OXY)は、前年同期の1株当たり0.15ドルの損失から1.75ドルの利益の創出、Marathon Petroleum (NYSE:MPC)は前年同期比700%のEPSの増加が見込まれており、第1四半期の決算が大幅に改善されると期待されている。

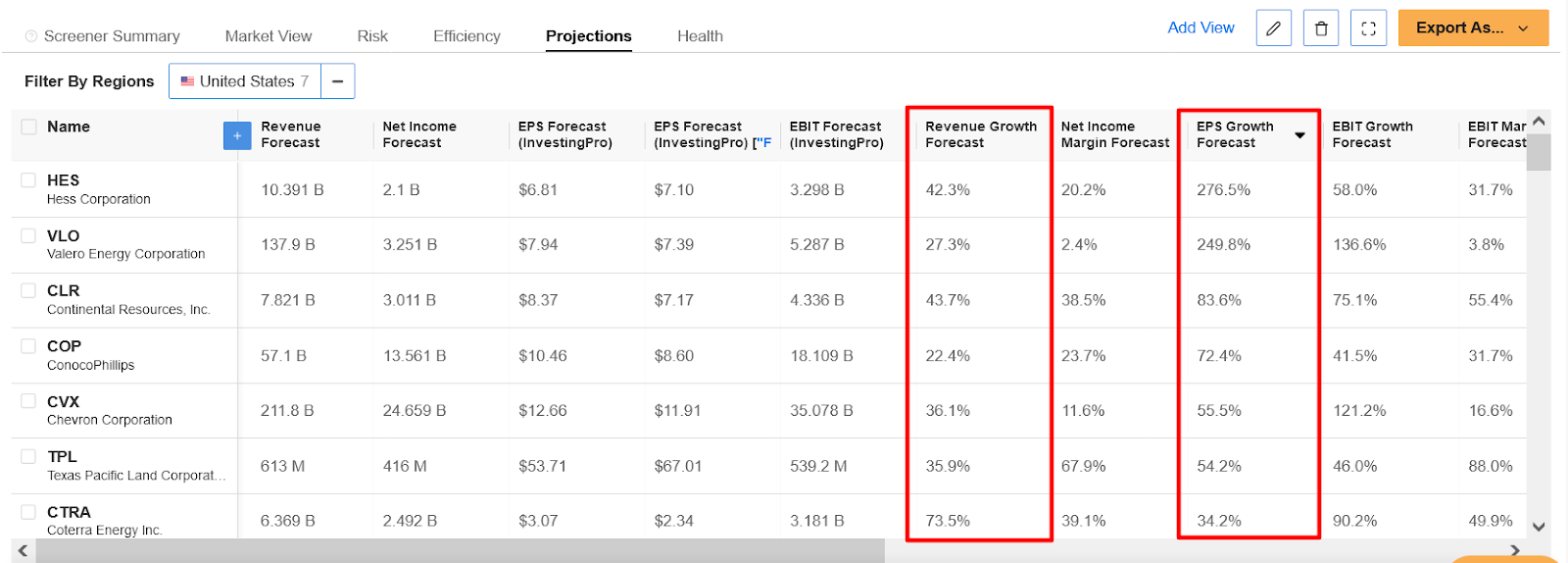

InvestingPro+ Energy Stock Screenerによると、Hess (NYSE:HES)、Valero Energy (NYSE:VLO)、Continental Resources (NYSE:CLR)、Coterra Energy (NYSE:CTRA)など、さらにいくつかの著名企業が第1四半期の利益と売上を堅調に伸ばすとみられている。

Energy Stock Screener

出所:InvestingPro

S&P500に含まれる米国のエネルギー企業の時価総額加重インデックスに連動するETFであるThe Energy Select Sector SPDR® Fund (NYSE:XLE)は、年初来で41.3%上昇し、2022年のパフォーマンスで断トツのトップ・セクターとなっている。これに対し、S&P500は同時期に7.7%下落している。

Exxon、Chevron、ConocoPhillipsの他、XLEの組入比率の大きい銘柄にはEOG Resources (NYSE:EOG)、Schlumberger (NYSE:SLB)、Pioneer Natural Resources (NYSE:PXD)、Williams Companies (NYSE:WMB)、Devon Energy (NYSE:DVN)などが含まれている。

XLE Daily Chart

2. 素材:金属価格の上昇を背景に売上および収益成長率は堅調

-

予想第1四半期1株あたり利益(EPS)成長率:前年同期比+30.9%

-

予想第1四半期売上成長率:前年同期比+20.6%

素材セクターには、金属・鉱業、化学品、建設資材、容器・包装の各業界の企業が含まれる。FactSetによると、第1四半期は、11セクター中3番目に高い前年同期比増益を見込んでおり、EPSは激動の前年同期比約31%増となる見込みだ。

金、銅、ニッケル、プラチナ、{8883|パラジウム}}、アルミニウムなどの金属は、その価格上昇も手伝って、売上高はほぼ21%増と予測され、前年同期比で2番目の増収を記録するとの見通しがあるようだ。

当然ながら、このセクターの4業種のうち3業種は第1四半期のEPSと売上高が2桁成長すると予想されており、金属・鉱業グループは前年同期比で利益が69%、売上が35%急増すると期待されている。

一方、S&P500に採用されている米基礎素材企業の時価総額加重インデックスに連動するMaterials Select Sector SPDR® Fund (NYSE:XLB)は2022年に2.8%の下落となっている。

XLBの10大保有銘柄は、Linde (NYSE:LIN)、Freeport-McMoRan Copper & Gold (NYSE:FCX)、Newmont Mining (NYSE:NEM)、Sherwin-Williams (NYSE:SHW)、Air Products & Chemicals (NYSE:APD)、Ecolab (NYSE:ECL)、Dow (NYSE:DOW)、Corteva (NYSE:CTVA)、Nucor (NYSE:NUE)、DuPont de Nemours (NYSE:DD)である。

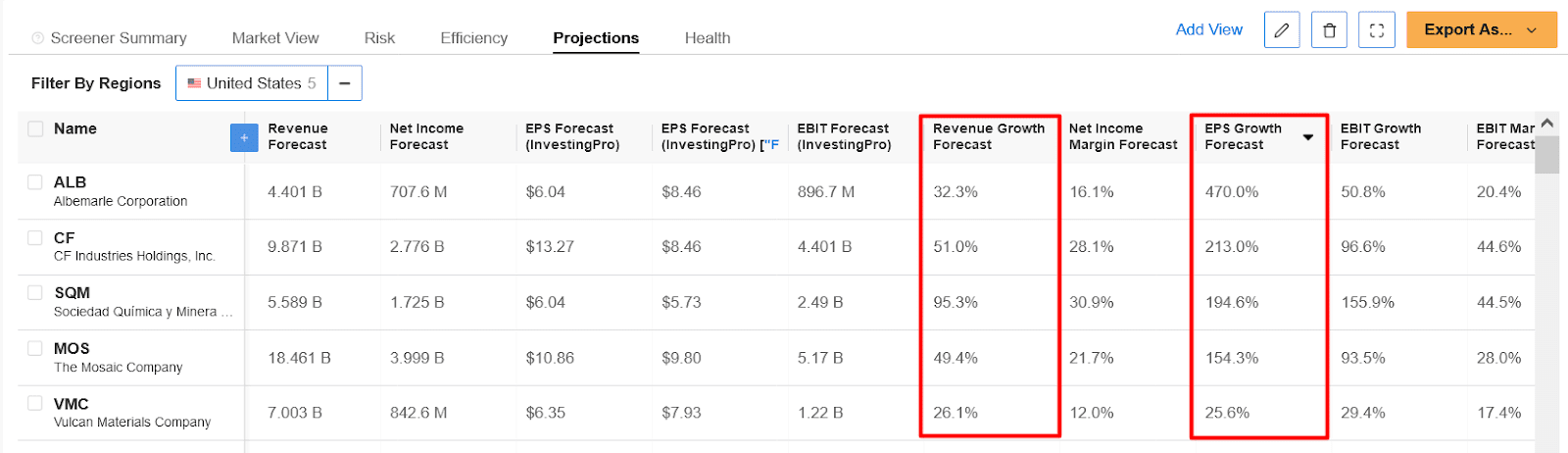

Pro+ Materials Stock Screenerによると、このグループの中から、素晴らしい業績を記録する可能性のある企業がいくつか挙げられている。

1社目は特殊化学品メーカーのAlbemarle (NYSE:ALB)で、前年同期比470%の利益成長が見込まれている。2つ目はCF Industries (NYSE:CF)で、第1四半期のEPSは4.26ドルと、前年同期のEPS0.67ドルから大幅に改善すると予想されている。

Mosaic (NYSE:MOS)とVulcan Materials (NYSE:VMC)は、現在のインフレ環境の中で事業が成功していることから、さらに注目すべき2社といえる。

出所:InvestingPro

3. 金融:銀行株は前年同期比で下落を牽引

-

予想第1四半期1株あたり利益(EPS)成長率:前年同期比-25.7%

-

予想第1四半期売上成長率:前年同期比+1.4%

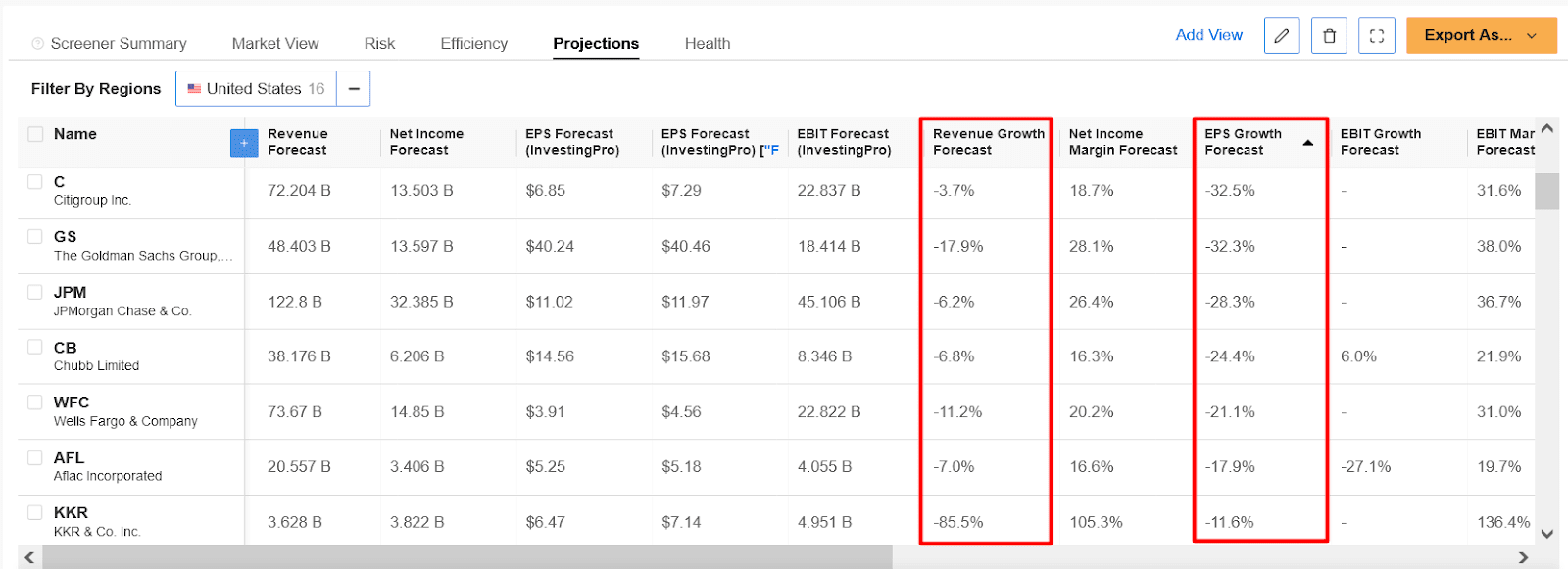

FactSetによると、今期最大の業績不振に陥ったのは金融セクターで、EPSは前年同期比25.7%減となる見通しだ。同セクターの売上高は前年同期比1.4%増にとどまり、2番目に小さい数字になると予想されている。

貸倒引当金の増加、株式取引の減速、M&Aの減少などを背景に、銀行(36%減)、消費者金融(26%減)、資本市場(19%減)、保険(10%減)を筆頭に、同セクターの5業界すべてが10%を超える減益になる見通しである。

企業レベルでは、Citigroup, Goldman Sachs (NYSE:GS)、JPMorgan Chase、Wells Fargo (NYSE:WFC)がこのセクターの前年比減益に最も貢献すると予測され、銀行大手4社はいずれも利益と売上成長率を低下させると予想される。

InvestingPro+ Financial Stock Screenerによると、同グループで第1四半期決算が低調となる他の注目銘柄は、EPSが2.73ドルと前年同期のEPS4.11ドルから33.5%減少すると予想されているPrudential Financial (NYSE:PRU)と、EPSが前年比54%減少すると見込まれているAllstate (NYSE:ALL)の2社だ。

出所:InvestingPro

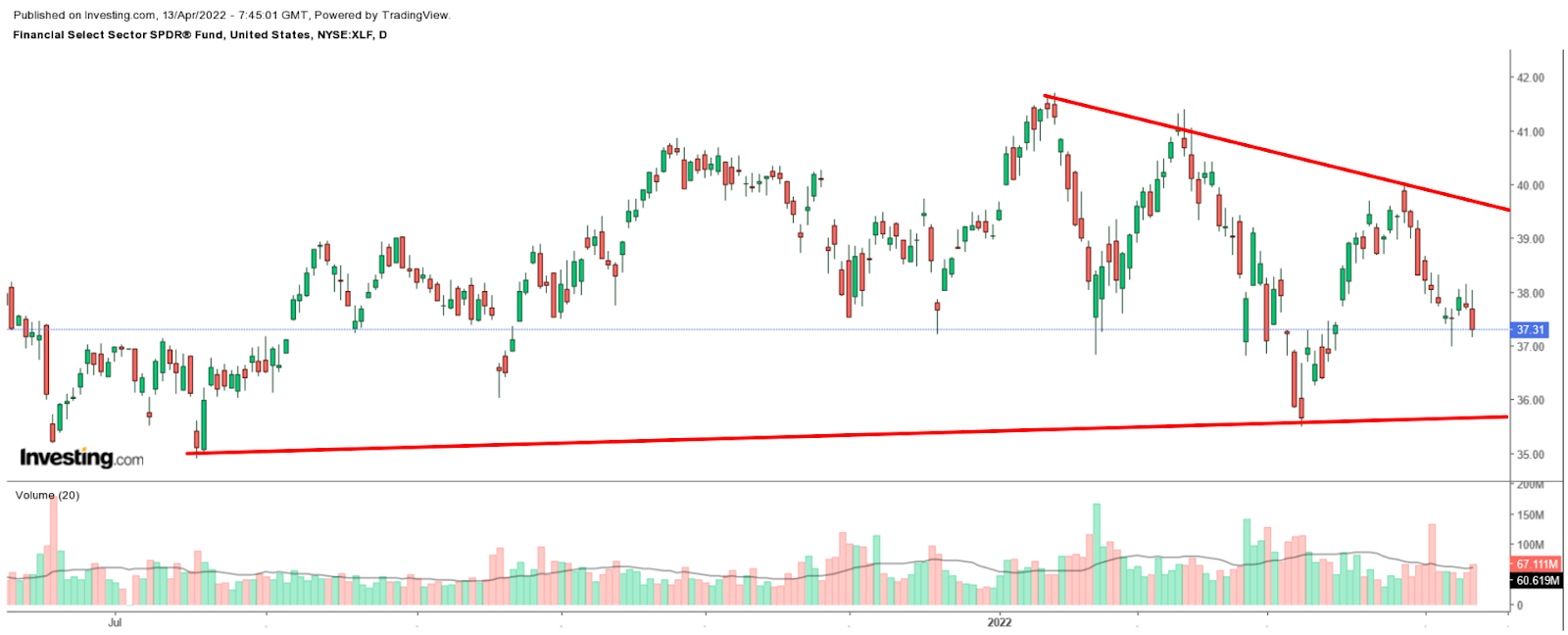

The Financial Select Sector SPDR® Fund (NYSE:XLF)は、S&P500から抽出した金融セクター銘柄の時価総額加重インデックスを追跡し、年初から約4.5%の下落となっている。

XLFの上位10銘柄には、Berkshire Hathaway (NYSE:BRKa)、JPM, Bank of America (NYSE:BAC)、Wells Fargo、Morgan Stanley (NYSE:MS)、Charles Schwab (NYSE:SCHW)、American Express (NYSE:AXP)、Citi, Goldman、BlackRock (NYSE:BLK)となっている。