Stryker、世界的な業務を混乱させるサイバーセキュリティインシデントを報告

-

米消費者物価指数(CPI)は5月に40年ぶりのピークに近い水準で推移すると予想

-

米連邦準備制度理事会(FRB)は、6月の政策決定会合でさらに50bpsの利上げを行うことがほぼ確実視

-

{{0|Palo Alto Networks}、Phillips 66、Bank of Americaをポートフォリオに加えることを検討すべき

-

より良い投資判断のためのツール、データ、コンテンツについては、InvestingPro+をお試しください。

高騰するインフレに対する懸念と連邦準備制度理事会(FRB)の積極的な利上げ計画は、今年のほとんどの期間、市場心理の主要な変動要因となってきた。

そのため、金曜日に発表される消費者物価指数に注目が集まっている。これは、FRBの待望となる6月のFOMC会合の1週間前に発表される最後の重要な経済指標だ。

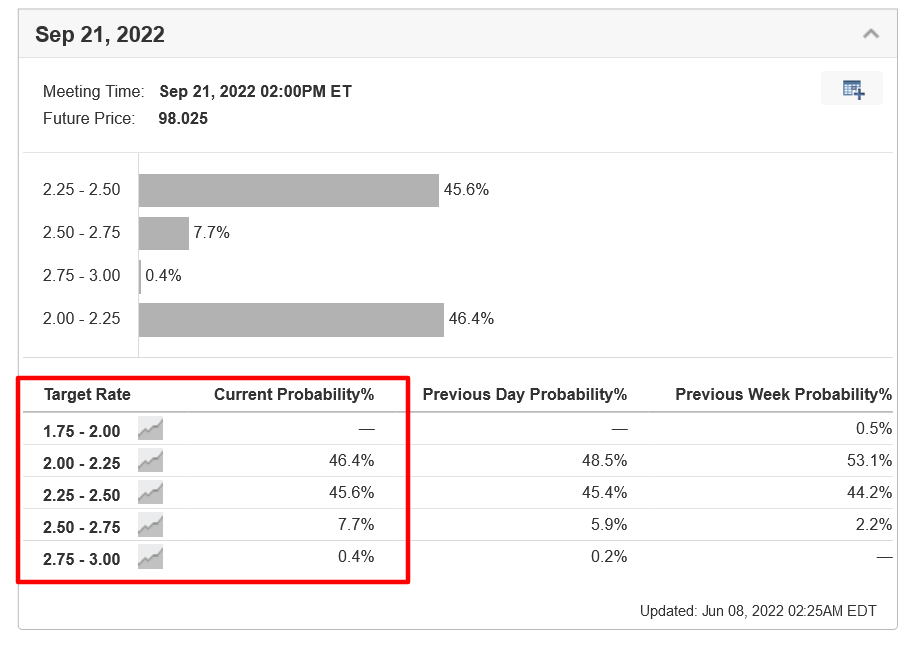

今のところ、市場は6月と7月のFOMC会合でそれぞれ50bpsの利上げを予想している。しかし、CPIが予想以上に上昇した場合、7月、そして場合によっては9月に75bpsの利上げに向けた新たな見通しが高まる可能性がある。

出所:Investing.com

FRBは今年に入ってからすでに政策金利75bps引き上げている。

このことを踏まえ、以下では、FRBが高騰するインフレに対抗するために金融引き締めを行う中、今後数ヶ月の間にアウトパフォームすると思われる各分野のリーダー的存在である3社を取り上げる。

1. Palo Alto Networks

-

年初来パフォーマンス:-5.3%

-

時価総額:525億ドル

パロアルトネットワークス(NASDAQ:PANW)は、サイバー・セキュリティ・ソフトウェア業界におけるリーディング・カンパニーとして広く認知されている。同社は、フォーチュン100社のうち85社を含む、150カ国の7万以上の組織にサービスを提供している。

同社の主力製品は、ネットワーク・セキュリティ、クラウド・セキュリティ、エンドポイント・プロテクション、クラウド提供の各種セキュリティ・サービスを提供する高度なファイアウォールや侵入防止システムなどのプラットフォームである。

現在の地政学的環境の中でサイバーセキュリティへの支出が急増し続けていることを考慮すると、同社の株価は、今後数カ月間にわたって上昇を再開するのに十分な位置にあるといえるかもしれない。

PANWの株価は、年初来で5.3%下落しており、火曜日の終値は527.00ドルで、4月20日につけた過去最高の640.90ドルから約18%下落している。現在の評価額では、サイバーセキュリティのグローバル・リーダーである同社の時価総額は525億ドルとなっている。

地政学的リスクが続く中、同社のセキュリティ・ソフトウェアに対する需要の高まりにより、パロアルトネットワークスは5月19日、予想を上回る第3四半期の利益と売上高を発表した。

この業績向上は、売上高の主要指標である総請求額が前年同期比40%増の18億ドルと大幅に増加したことが要因となっている。

また、サイバーセキュリティの需要動向が好調であることから、売上高、請求額、1株当たり利益の通期ガイダンスを引き上げ、明るい見通しを示した。

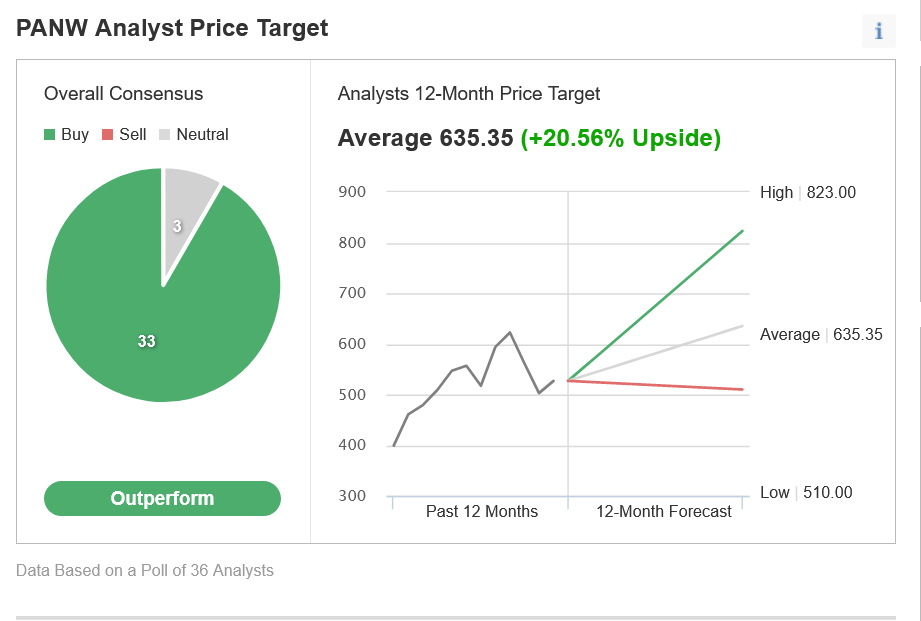

当然のことながら、Investing.comが36人のアナリストに行った調査では、33人が「買い」、3人が「中立」、として「売り」の評価はなかった。

調査対象者の間では、同社はサイバーセキュリティ支出の継続的な成長による主な受益者の1つとなる可能性があるとして、この株はおよそ20.5%の上昇余地があり、平均12ヶ月目標株価は635.35ドルとしている。

出所:Investing.com

2. Phillips 66

-

年初来パフォーマンス:+51.7%

-

時価総額:528億ドル

フィリップス66(NYSE:PSX)は、2012年にコノコフィリップス(NYSE:COP)が下流・中流資産をスピンオフし、独立企業として誕生した米国の大手エネルギー製造・物流会社である。

原油、天然ガス、液化天然ガス、およびガソリン、留分、再生可能燃料などの石油精製品の加工、精製、輸送、配送、貯蔵、販売を主な事業内容としている。

PSXは2022年に約52%上昇し、火曜日は109.92ドルで引け、2020年1月以来の高水準となっている。現在の評価額における時価総額は521億ドルである。

自社株買いと増配という形で株主にキャッシュを還元する最新の取り組みや、年初来の堅調なリターンを考慮すると、FRBの利上げがあってもフィリップス66は保有すべき最高の銘柄の1つであり続けるかもしれない。

最近、コロナ禍の大流行により2020年3月に中止した自社株買いを再開する計画を発表した。

また、四半期配当を5%引き上げ、1株当たり0.97ドルとした。これは年換算で3.88ドルの配当となり、配当利回りは3.53%と、現状では非常に魅力的な銘柄といえる。

また、フィリップ66の株価水準ではPERは18.4倍と比較的低く、マラソン・ペトロリアム(NYSE:MPC)やバレロ・エネルギー(NYSE:VLO)といった石油・天然ガス精製分野の他の有名企業より割安となっている。

この総合エネルギー企業は、エネルギー市場のファンダメンタルズの改善、世界的な燃料需要の急増、堅調な原油と天然ガス価格の恩恵を受ける好位置にあり、将来の利益と売上の成長を促進し、株主還元に焦点を当て続けることを可能にするものである。

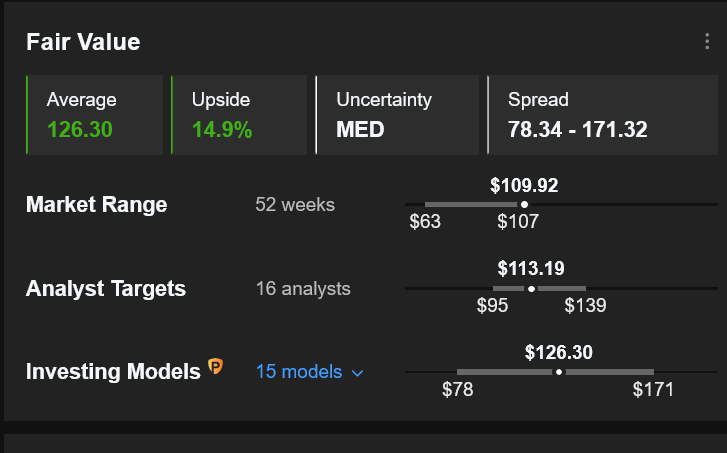

PERやPSR、ターミナル・バリューなど、多くの評価モデルによると、InvestingPro+におけるPSX株の平均適正株価は126.30ドルとなり、現在の市場価値から14.9%上昇する可能性があることを示唆している。

出所:InvestingPro+

3. Bank of America

-

年初来パフォーマンス:-18.3%

-

時価総額:2927億ドル

バンク・オブ・アメリカ (NYSE:BAC) は、JPモルガン・チェース (NYSE:JPM), ウェルズ・ファーゴ (NYSE:WFC)、そしてシティグループ (NYSE:C) とともに米国の「ビッグ4」銀行機関の1つである。

ノースカロライナ州シャーロットを拠点とする同社は、商業銀行業務、資産管理、投資銀行業務などを主な金融サービスとし、米国の全銀行預金の約11%にサービスを提供している。

BACの終値は36.35ドルで、株価は年初来で約18%下落している。現在の水準における時価総額は約2,930億ドルで、JPMに次いで米国第2位の銀行機関となっている。

FRBの積極的な金融引き締めは景気を後退させる可能性があるとの懸念が高まっているが、バンク・オブ・アメリカは、現在のインフレ環境から生じる米国債市場全体の金利上昇から利益を得る立場にある。

利回りの上昇は金融機関が融資商品から得る利子に対するリターン、つまり純利鞘を高める傾向があるため、銀行は金利上昇に最も敏感な金融機関の一つである。

実際、BACは第1四半期決算の中で、金利が100bps昇すると、今後12ヶ月間で純利息収入が54億ドル増加すると指摘している。

またPERは10.3倍と比較的割安なこの銀行株は、1株当たり0.84ドルの年換算配当(配当利回り2.31%)を株主に還元しており、これは現在のS&P500構成企業の配当利回りである1.41%を大きく上回っている。

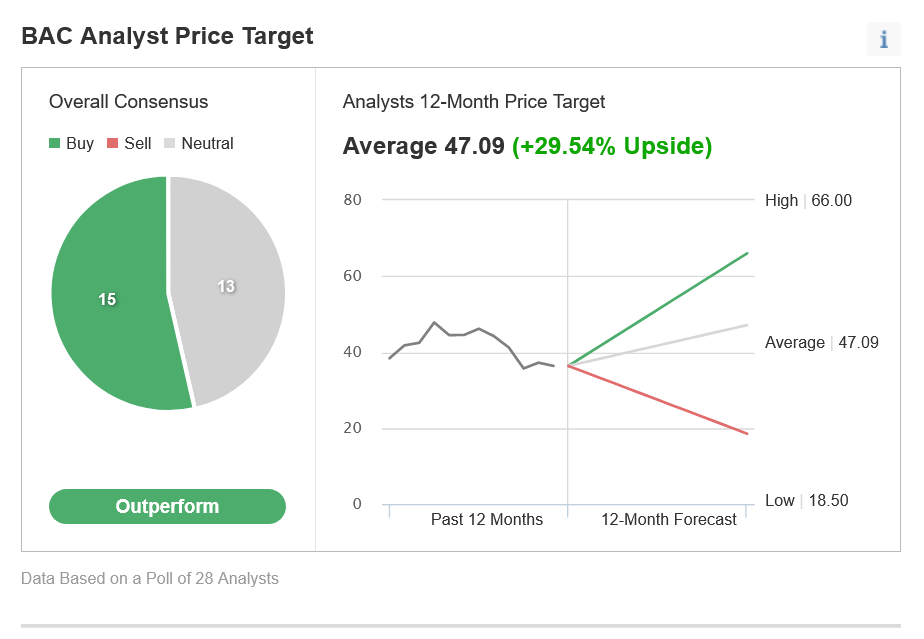

実際、Investing.comが調査した28人のアナリストのうち15人がバンク・オブ・アメリカの株式を「アウトパフォーム」と評価し、残りの13人は「ホールド」としている。

アナリストの平均目標株価は47ドル前後で、今後12ヶ月の間に現在の水準から約30%の上昇余地があることを示唆している。

出所:Investing.com

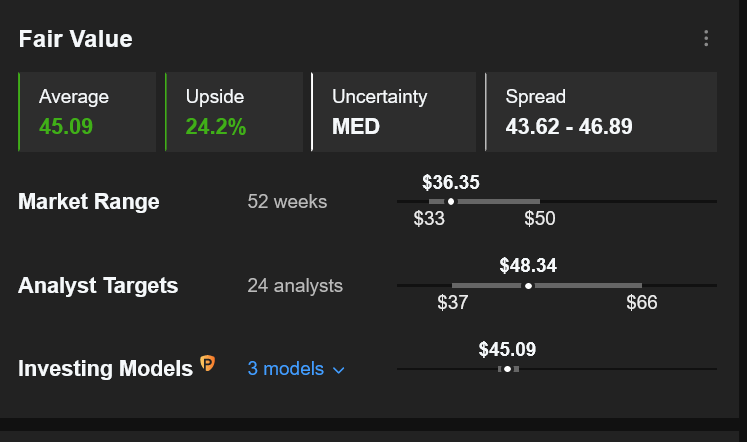

同様に、InvestingPro+の定量モデルでは、今後12ヶ月間で株価は現在の水準から約24%上昇し、適正株価である45.09ドルに近づくとみられる。

出所:InvestingPro+

***

下記のような逆風が強いため、足元の市場環境から適切な投資判断を下すのは非常に難しい。

-

インフレ

-

地政学的リスク

-

新たなテクノロジーによる既存市場の破壊(ディスラプト)

-

利上げ観測

これらを扱うには、優れたデータ、データを分類する効果的なツール、そしてそれらが何を意味するのかを理解する洞察力が必要だ。投資からは感情を排除し、ファンダメンタルズに集中する必要がある。

そのために、より良い投資判断を行うために必要な専門的なデータとツールを備えたInvestingPro+がありる。詳しくはこちら