IONQ、量子セキュリティフレームワーク開発でARLISと提携

-

経済見通しの悪化がソーシャル・メディア関連銘柄を直撃、Metaは低迷

-

純粋なデジタル・プラットフォームの広告収入の伸びは、今年減少を予想

-

一部のアナリストは、ソーシャル・メディア銘柄の現在の価値の落ち込みは買いシグナルであると期待

-

新しい投資アイデアの検索をアップグレードしたい場合は、InvestingPro+をチェックしてください。

今年、多くのソーシャル・メディア銘柄が経験した大暴落は、このセクターが完全な嵐の中にある可能性を示している。例えば、Meta Platforms (NASDAQ:META) は前年同期比で約50%下落し、Snap (NYSE:SNAP) は同期間になんと69%も値下がりしている。

世界中のソーシャル・メディア銘柄のバスケットを保有する Global X Social Media ETF (NASDAQ:SOCL) は、今年約35%下落している。

インフレの悪化、金利の上昇、差し迫った景気後退により、ソーシャル・メディア企業は広告支出の削減に直面しており、これらのハイテク大手の業績見通しはますます不透明になってきている。

しかし、このセクターの企業の多くが高い収益性を維持していることから、この弱気な状況は長期投資家にとって絶好の「買い場」であるという意見もある。

WPPの広告買い付け部門であるGroupMは、半期見通しにおいて、デジタル・プラットフォームの広告収入の伸びは今年12%程度で、2021年にみられた32%の成長ペースより鈍くなると予想している。

レポートにはこう書かれている。

「2020年の安値と2021年の高値を経て、広告市場は2022年に落ち着きつつある。インフレ率の上昇、賃金の上昇、ビッグテックに対する規制圧力の高まり、コロナ禍との生活にますます慣れてきた世界で足元を固める消費者とマーケターによって、2022年は形成されている。」

それにもかかわらず、多くのセクターが依然として大きな成長を遂げていることを、このレポートは指摘している。

「ほとんどのマーケターが2022年もメディア予算を増やしている。今年と昨年の重要な違いは、古参のマーケターのこの割合が単に低くなっていることと、同時に、新たに登場するマーケターが少なくなっていると思われることだ。」

TikTokの脅威

不透明なマクロ環境と広告費の鈍化に加え、企業特有の逆風が投資家を不安にさせている。メタ社は4月、フェイスブックのユーザー数の伸びが停滞していることを投資家に伝えた。メタの第1四半期の売上は前年同期比7%増にとどまり、上場企業として10年の歴史で初めて1桁台の売上増にとどまった。

アップル(NASDAQ:AAPL)は、すべてのソーシャル・メディア企業がスマートフォン・ユーザーから追跡の許可を得ることを義務付ける新しい規則を制定し、スナップのような小規模な企業はかなり大きな打撃を受けている。新しい規則は、広告主が広告キャンペーンを測定・管理することをより困難にしている。

アップルのプライバシーに関する変更に加え、29億1000万人の月間アクティブ・ユーザーを持つ中国資本のTikTokの台頭は、小規模および大規模なソーシャル・メディア大手の両方に大きな脅威を与えている。このサービスは、全世界で数十億人の若者を魅了し、デジタル広告のパイをより大きく奪いつつある。

買いシグナルか

しかし、一部のアナリストにとっては、現在の不況は割安な銘柄に飛びつくシグナルとなる。その筆頭が、FacebookやInstagramなど、世界最大のソーシャル・メディアアプリ群を運営するメタだ。

フェイスブックの問題が一時的なものだと考える投資家にとっては、これは買い場だ。メタの株価収益率は現在、NASDAQ 100の20倍、S&P 500の16倍に対し、12倍で取引されている。Bloombergのデータによると、これは収益に対して過去最も安い水準に近い。

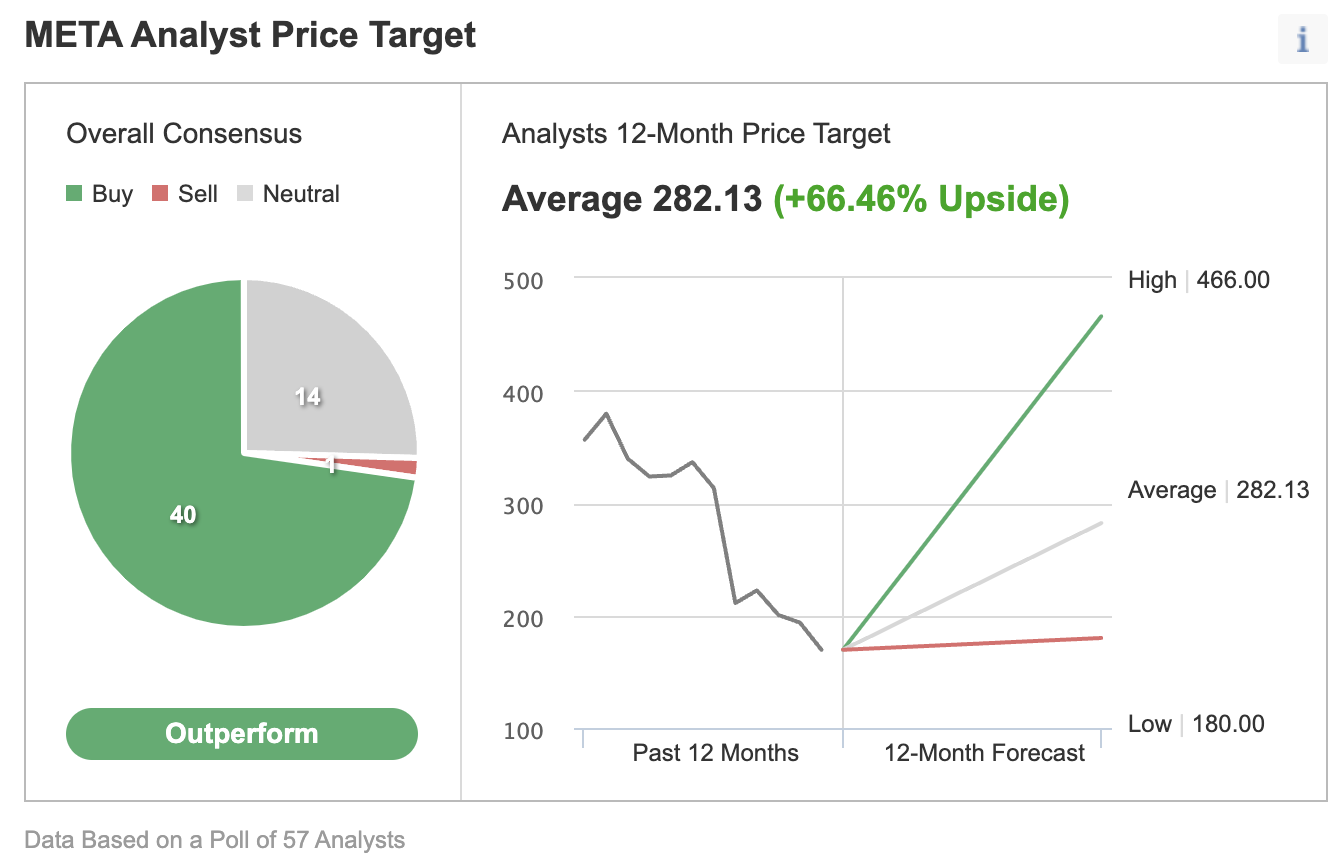

メタは、大型株の同業他社の中では、今でも最高の粗利益率を誇っている。そのためか、Investing.comでは、ほとんどのアナリストがまだこの株を買いだと評価している。12ヶ月コンセンサス目標株価は、月曜日の終値から66.4%の上昇の可能性を示唆している。

出所:Investing.com

グーグルの親会社であるアルファベット (NASDAQ:GOOGL)が第1四半期の期待はずれの決算を発表し、株価は今年約18%下がっているものの、一部のアナリストは同社については強気だ。ハイテク大手の幅広いビジネス・モデルにより、同社の株価は景気後退を乗り切るのに十分な位置にあるとみている。

モーニングスターのアナリスト、Ali Mogharab氏は4月下旬のレポートで、TikTokなどの新規参入企業との競争激化もあり、YouTubeの広告収入の伸びは「少し期待はずれだった」と述べている。

バンク・オブ・アメリカは、最近のメモでこう述べている。

「アルファベットはより安定したビジネス、製品スタック全体における人工知能(AI)/機械学習(ML)の優位性(パフォーマンス・マックスはプラス)、大きな費用の柔軟性、新CEOの下での自社株買い、潜在的な株価の下支えなどのプラス材料を有している。」

結論

メタやグーグルなどの大型ソーシャル・メディア銘柄は、中小企業よりも逆張りに適している。この弱気市場で価値を求めるバーゲン・ハンターにとっては、これらの銘柄に固執することがより良い戦略であるかもしれない。

***

次の投資アイデアを模索中であろうか。InvestingPro+を使えば下記のことが可能となる:

-

過去10年の全上場企業の財務情報

-

収益性や成長性などの財務健全性

-

多くの金融モデルを活用した適正株価の算出

-

競合他社比較

-

ファンダメンタルズおよびパフォーマンス・チャート

その他にも多くの機能がある。InvestingPro+を通じて、投資判断に役立つ重要なデータをすぐに取得できるようにして欲しい。詳しくはこちら