ストライカーがサイバーセキュリティ事案を報告、世界規模のIT障害を引き起こす

FOMC終了後の19日午前3時00分、FRBによる政策金利発表に注目だ。

FRBの利下げ決定は世界経済に大きく影響する。またFRBメンバーによる金利予測値分布を示すドットチャートも発表される。

19日午前3時30分、パウエルFRB議長が記者会見で発言する。

今月上旬、パウエル氏は経済成長を認識しつつ貿易摩擦を考慮して「(FRBは)成長維持のため適切な行動を取る」と発言していた。

パウエル氏は「利下げ」を明言していないものの、金融緩和を予想する向きが多い。

フェデラルファンド金利先物は、9月のFOMCで利下げが行われる確率を95%まで織り込んでいる。

3月に発表されたドットチャートでは年内利上げ回数をが2回から0回に下方修正された。当時は17名のFOMCメンバーの内11名が追加的な金融引き締めは必要ないと表明していた。

この劇的なシフトの背景にはインフレ圧力、個人消費、そして企業投資の低迷がある。

パウエルFRB議長は5月、FRBの政策は「現時点では適切」で「我々は利下げや利上げの絶対的な必要性を感じていない」としていた。

ドルインデックスの値動きは、パウエル氏がこの姿勢を貫くのか、あるいは利下げを明言するのかで変わってくる。

我々としては、株価が15-20%急落したり失業率が大幅に増加したりしない限り、年内の利下げ確率は低いと見ている。

米労働市場で大幅な低迷は見られず、5月小売売上高も増加している。

米株式市場はなお活気づいており、米国債利回りの低下も国内経済を支えている。

よってパウエル氏は極端なハト派姿勢を取らないと考えられる。同氏は米経済成長を維持したいとしたが、一方で国内経済は成長しており、失業率は低くインフレ率も安定していると述べているからだ。

今回のFOMCでFRBが利下げを行うことは考えにくい。

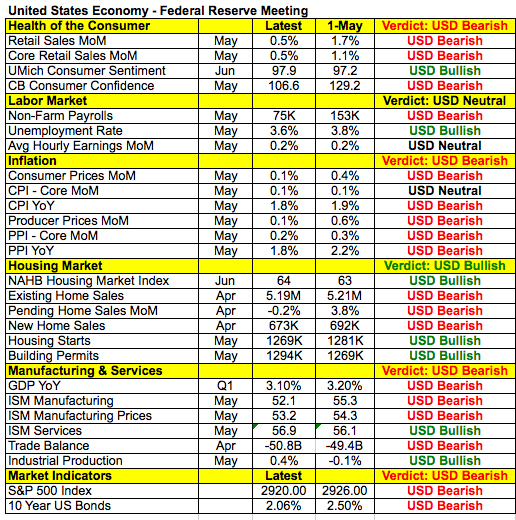

ただしパウエル氏がハト派姿勢を強め金融緩和を示唆する可能性もある。下記の表によると前回のFOMC以来景気減速が起きているからだ。

金融引き締めは必要ないとしていた11名のFOMCメンバーに対し、年内の利上げを提案していた残りの6名も利下げ派に転じるか可能性がある。

このうち3-4名のメンバーが年内の金利据え置きあるいは利下げに意見を変えれば、米ドルは急落するだろう。パウエル氏が利下げ見通しを協調する場合は特に顕著になると予想される。

この場合ドル円は107.50台に低下、ユーロドルは1.1350台を上回る可能性がある。

しかしパウエル氏が利下げについて明言を避ける場合は米国経済の強さが強調され、ドットチャートもおおむね不変となるだろう。ドル円は109台を上回り、ユーロドルは1.10台となることが予想される。

FRBのハト派色が弱まる場合、ユーロドルは下落するだろう。ドラギECB総裁が「もし景気見通しが改善しなければ追加の金融緩和策が必要になるだろう」と述べ、同ペアが下落したことが背景にある。

EUの軟調な経済指標を受け、金融緩和の追加可能性は高まっている。

ユーロ圏ZEW景況感指数は1月以来の低水準に落ち込んだが、これは8ヵ月ぶりの低水準となったドイツの軟調な経済指標が背景にある。

ユーロ圏消費者物価指数(CPI)も鈍化しており、4月ユーロ圏貿易黒字も縮小した。第1四半期におけるユーロ圏経済の後退を注意喚起していたドイツ連銀の見通しは正しかったといえる。

よってFRBが利下げを示唆しない場合は、ECBの緩和策によりユーロドルが1.10台に下落すると考えられる。