NvidiaがThinking Machines Labに投資し、AIチップを供給へ

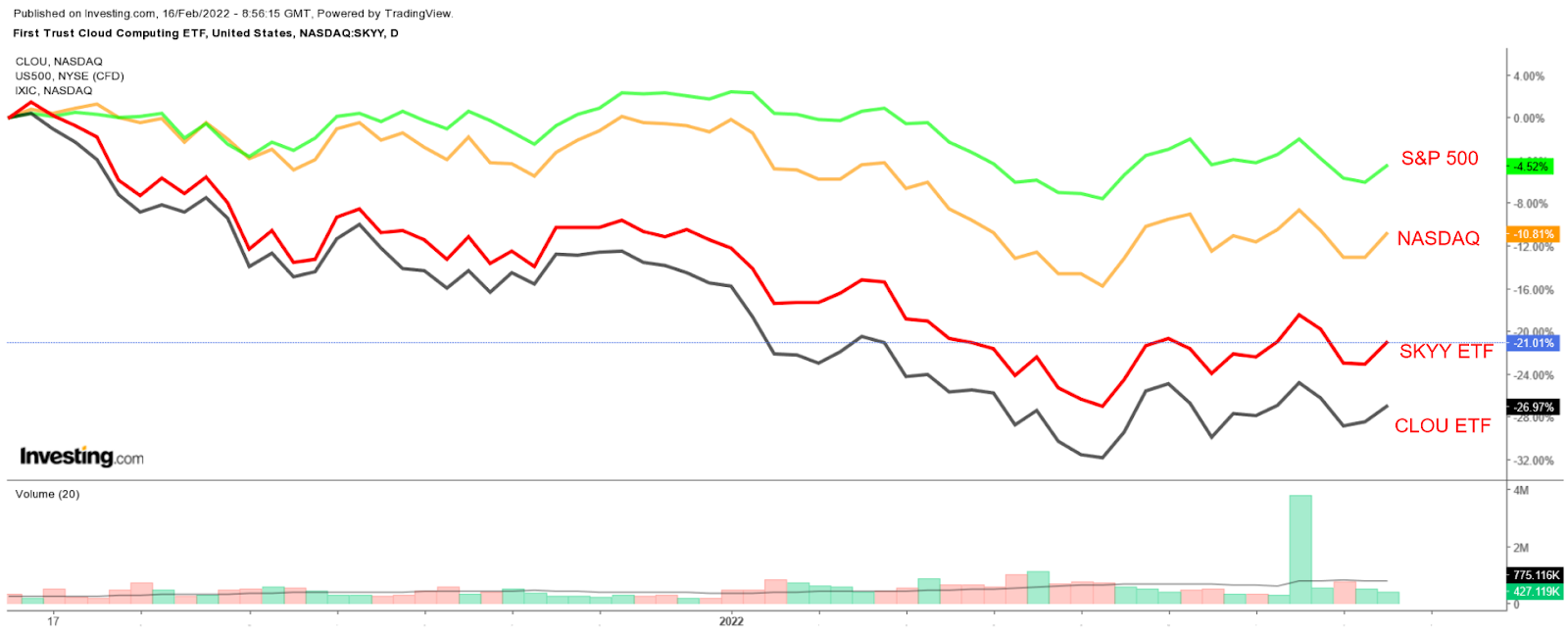

クラウド・ソフトウェア・アズ・ア・サービス(SaaS)業界は、2022年に荒いスタートを切り、この業界の主要ETF2銘柄は、同期間のS&P500とNASDAQのリターンを大幅に下回っている。

先月、米連邦準備制度理事会(FRB)が金融引き締めの方針を発表した後、資金流出によって下落が始まり、ボラティリティは上昇した。ウクライナとロシアの緊張に刺激されて、特に割高なバリュエーションにあった高成長テクノロジー株は足元も市場を混乱させている。

First Trust Cloud Computing ETF (NASDAQ:SKYY)とGlobal X Cloud Computing ETF (NASDAQ:CLOU)は今年、それぞれ10.8%、13.6%下落している一方、S&P 500とNASDAQの下落率はそれぞれ 6.1%、9.6%だ。

最近の混乱にもかかわらず、SaaSグループが最近の下落から立ち直ろうとする中で、検討に値する3つのSaaSのリーダー企業を以下に紹介する。3社とも十分な事業成長の余地があり、長期的な投資対象として堅固な企業である。

1. Fortinet

-

年初来パフォーマンス:-10.3%

-

過去最高値からの下落率:-13.2%

-

時価総額:527億ドル

ウイルス対策ソフトウェア、侵入防御システム、エンドポイント・セキュリティ・コンポーネントなどのサイバー・セキュリティ・ソリューションを開発・販売するFortinet (NASDAQ:FTNT)は、最近株価が乱高下している。

このネットワーク・セキュリティ企業の株価は、年初来で10.3%下落し、市場全体を下回っている。これは金利上昇の影響を最も受けやすい高成長のハイテク企業の株価を、投資家が手放したためである。

FTNTは火曜日のセッションを322.42ドルで終え、12月29日につけた史上最高値371.77ドルから約13%低下している状況だ。現在の水準における時価総額は527億ドルとなっている。

現在の環境下、同社のネットワーキングおよびサイバー・セキュリティ・ツールに対する強い需要があることから、今後数週間から数ヶ月のうちに、同社の株価が再び上昇すると期待できる。

2月3日に市場予想を上回る第4四半期決算を発表し、16四半期連続で利益が前期を上回るという素晴らしい記録を更に伸ばした。売上高は前年同期比約29%増の9億6360万ドルで、四半期ベースでは同社史上最高の売上高となった。在宅勤務モデルへの移行により、大企業から同社のクラウド・ベースのセキュリティ・ソリューションに対する需要が急増しているためだ。

売上高に当四半期に獲得した繰延売上高を加えた推定売上高は、2四半期連続で10億ドルを超 えた。売上高は前年同期比36%増の13億1,000万ドルとなった。

同社は企業のデジタル化の進展に伴い、セキュリティ製品やサービスに対する旺盛な需要の恩恵を受け続けており、今後の業績予想も予想を上回るものとなると期待される。

最新の決算報告で、CEOのKen Xie氏は次のように将来を見通す。

「当社の強固なパイプラインと力強いビジネスの勢いを考えると、1740億ドルの市場機会に対応できる体制を整えているため、あと数年は堅調な成長が続くと予想している」

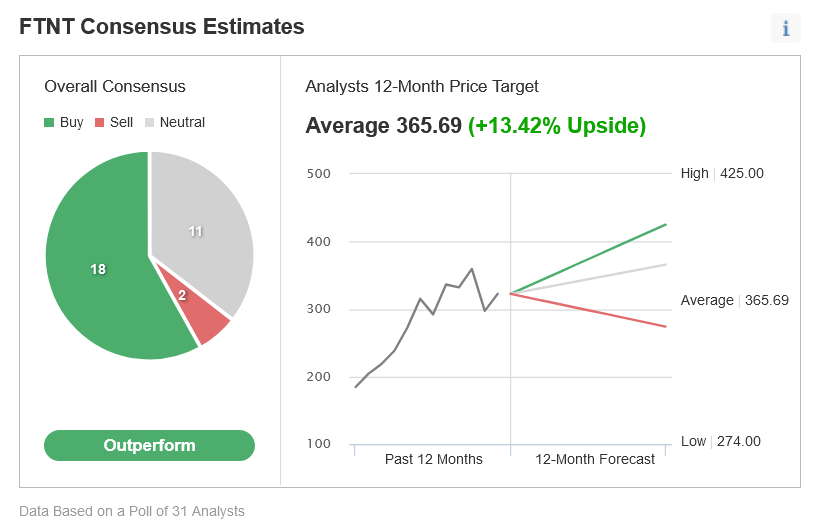

実際、Investing.comが調査した31人のアナリストのうち18人がFTNT株に対して楽観的な見通しを有しており、今後12ヶ月で13.4%増の365.69ドルにまで株価は上昇すると予測している。また、調査対象となったアナリストの中で、この銘柄に「売り」の評価を下したのは2名のみであった。

出所:Investing.com

2. Datadog

-

年初来パフォーマンス:-5.1%

-

過去最高値からの下落率:-15.3%

-

時価総額:527ドル

極めて高いバリュエーションを持つソフトウェア企業に対する投資家の関心が薄れ、多くの一流テクノロジー銘柄が売り込まれる中、Datadog (NASDAQ:DDOG)株もここ数週間苦戦しています。

昨年80%という大幅な上昇を記録した後、ソフトウェア開発者や情報技術部門向けにセキュリティ監視・分析プラットフォームを提供する同社は、2022年に入ってから足元までに約5%株価は下落している。

DDOGは11月17日につけた199.68ドルの過去最高値を約15%下回っており、昨日の終値は168.99ドルだった。現在の株価における時価総額は527億ドルとなっている。

現在の在宅勤務やハイブリッド勤務の環境では、企業はクラウドへの移行を加速させ、デジタル変革をさらに進めなければならないため、同社の株価は近いうちに上昇を再開する準備が整っているとみている。

同社のビジネスがここ数ヶ月でいかに好調であるかを示すものとして直近の決算を紹介したい。2月10日に同社は第4四半期決算の発表を行ったが、内容は市場の収益および売上予想を大きく上回る良好な内容であった。また、今後の数カ月間についても明るい見通しを示している。

1株当たり利益は前年同期比233%増の0.20ドル、売上高は前年同期比84%増の3億2620万ドルとなり、大企業向けのクラウド型サイバー・セキュリティ・ソフトウェア・ツールの需要が急増していることを反映している。

同社によると第4四半期末時点で年間経常収益(ARR)が100万ドル以上の顧客は216社で、前年同期の101社から113%と大幅な増加を記録したとのことだ。

CEOのOlivier Pomel氏は、決算発表の中で次のように述べている。

「当社は引き続き、観測可能な分野でのビジネス・チャンスはまだ初期段階にあると考えている。そして、クラウド・セキュリティと開発者向け製品への取り組みも始まったばかりだ。」

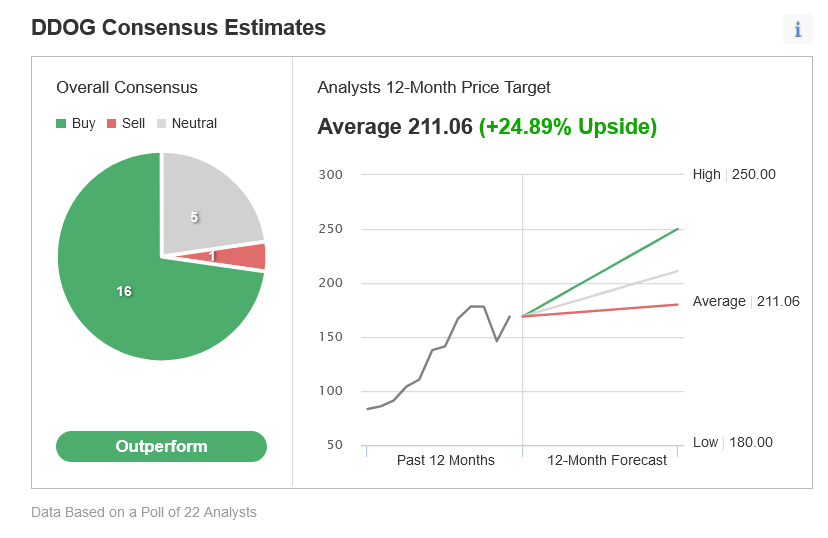

当然のことながら、Investing.comが調査した22人のアナリストのうち16人がDDOG株を「アウトパフォーム」と評価しており、予想適正株価は現在の水準から今後12ヶ月間で約25%の上昇を意味する211.06ドル/株となっている。

出所:Investing.com

3. Zscaler

-

年初来パフォーマンス:-11%

-

過去最高値からの下落率:-24%

-

時価総額:400億ドル

これまでのところ、高度なサイバー脅威に対する自動脅威フォレンジックと動的マルウェア保護を提供するZscaler (NASDAQ:ZS)にとって2022年は少し厳しいものとなっている。最近の広範囲に及ぶハイテク企業の暴落は、同社にも下落圧力をもたらした。

同社は2021年に年間61%の上昇を記録したが、今年に入ってからは、急成長中のソフトウェア銘柄を筆頭に、ハイテク業界全体の評価が積極的に調整されており、11%の株価下落に見舞われている。

ZSは昨夜285.82ドルで取引を終え、2021年11月に達成した376.11ドルの過去最高値を約24%下回っている。現在の水準で時価総額は400億ドルとなっている。

Zscalerのセキュリティ・ツールや製品に対する需要の急増により、同社はクラウド・ベースのサイバー・セキュリティ分野で主要な企業の1つになっていることを考慮すると、直近株価は下落しているものの、同社は今後も有望であると思われる。

同社は2月24日(木)の市場終了後に発表する第2四半期の決算で、堅調な利益と収益の伸びを示すと予想されている。

コンセンサス予想では、2018年第2四半期から15四半期連続でアナリストの予想を上回っている同社は、1株当たり利益を0.11ドルとし、これは前年同期比の0.10ドルから改善することを示している。

組織が遠隔地から社内のアプリケーションやサービスに安全にアクセスできるようにするZero Trust Exchangeプラットフォームに対する旺盛な需要により、売上高は前年比53.5%増の2億4100万ドルになると予想されている。

さらに、サイバー攻撃やランサムウェアの急増により、大企業によるサイバー・セキュリティへの支出が増加していることから、投資家は今後のZscalerの見通しに注目している。

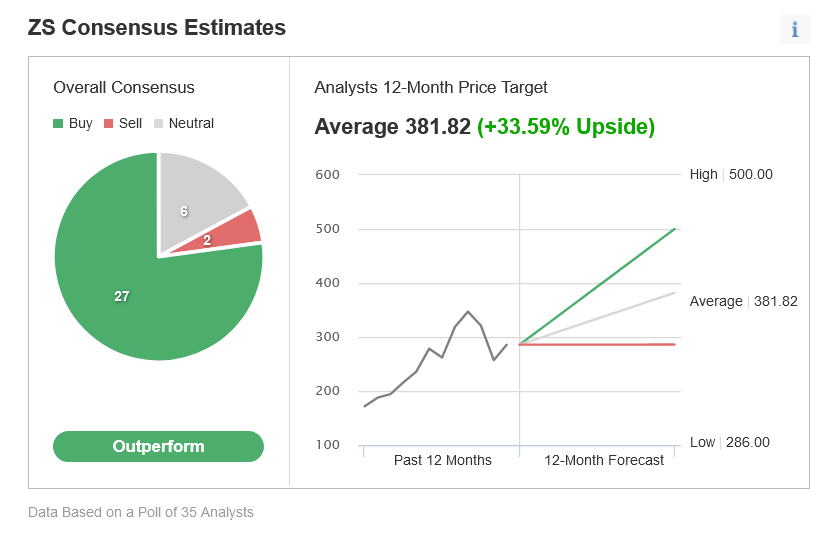

Investing.com によると、ZS 株のアナリストの平均目標株価は約382ドルであり、今後12ヶ月で、現在の水準から約 34%上昇することを意味している。

出所:Investing.com