エネルギーだけではない - AI選定のテック株、3月すでに15%以上上昇

当記事はInvesting.comの独占記事

-

ADMの株価は4月に史上最高値を記録

-

幅広い市場の調整が重荷

-

好調な収益

-

魅力的な配当とADM製品の活況な市場

-

インプライド・ボラティリティとヒストリカル・ボラティリティ - オプション・スプレッドは、リスク・ポジションにとって魅力的である可能性

-

新しい投資アイデアの検索機能をアップグレードしたい場合は、InvestingPro+をチェックしてほしい

食料および燃料の価格が高騰するというのは、消費者にとって悪いニュースである。食料を供給する企業にとっては、同様に投入資材の価格が値上がりしているが、実は利益も高騰している。

米国で農産物の輸出入を管理する4つの大企業グループは、Archer-Daniels-Midland (NYSE:ADM)、Bunge (NYSE:BG)、Cargill、Louis Dreyfusの頭文字を取ってABCDとして知られている。

これらの企業は、日々世界中に供給される多くの食材を生産、加工、販売している。また、成長著しいバイオ燃料事業もビジネスの重要な一部分となっている。

Bungeが株式公開企業であるのに対し、CargillとLouis Dreyfusは非上場企業である。アーチャー・ダニエルズ・ミッドランド(ADM)も、株式市場で取引されている有名企業である。

「世界のスーパーマーケット」というのは長年にわたるADMのスローガンであった。最近では、食料だけでなく、農業ビジネスを通じて世界中に燃料を供給している。4月にADMの株価は史上最高値を記録したが、市場全体とともに足元は値下がりしている。

農産物の強気相場は今後も続くと思われるため、ADM株の最近の下落は絶好の買い場となる可能性があると考える。

ADMの株価は4月に史上最高値を記録

アーチャー・ダニエルズ・ミッドランド社の株式は、世界的なパンデミックがすべての資産クラスの市場を襲った2020年3月に28.92ドルの安値まで下落した。2020年初頭、農産物価格は他の市場とともに最安値まで低下したのだ。

チャートは、2020年3月の安値から順調に上昇し、2022年4月21日にADM株が98.88ドルの高値をつけたことを示している。

長期チャートをみると、2020年3月の安値は、2008年の金融危機以降、ほとんど安値更新が続いていることがわかる。4月21日のピークは新記録の水準であった。ADM株は直近の高値から11.8%の調整を経て、5月16日に87.20ドル水準で推移していた。

幅広い市場の調整が重荷

インフレ率が40年以上の高水準にある中、米国の金利は上昇している。金利上昇は他の基軸通貨に対して米ドルを上昇させ、ドル・インデックスは2002年以来の高水準で取引されている。先週、ドル・インデックスは105のレベルを超えてきた。

{{ECL-168||金利上昇}}とドル高が株式市場全体の重荷になっている。

S&P500指数のチャートをみると、1月4日に4,818.62の過去最高値を記録した後、5月16日には3,994.60と17.1%下落していることがわかる。ADM株は1月4日に69.15ドル台だったのが、5月16日時点では26.1%高となり、この間、株式市場をアウトパフォームしている。

金利上昇と米ドル高で多くのコモディティ価格が下落する中、欧州の穀倉地帯での戦争が供給懸念を引き起こし、農産物は依然として高値圏にある。ウクライナとロシアは世界の年間小麦供給量の3分の1を輸出しており、トウモロコシの輸出国でもある。

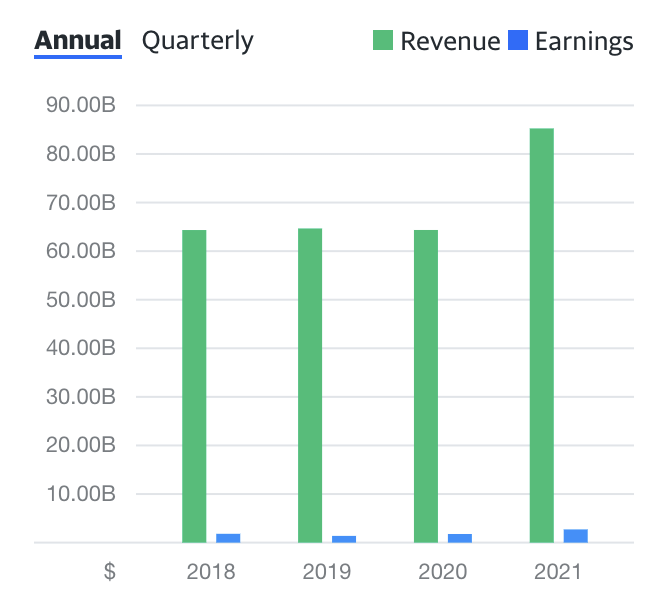

好調な収益:原材料コストの高騰に対応

インフレで投入コストが高騰しているにもかかわらず、ADMの収益は良好だ。

出所:Yahoo Finance

このグラフは、ADMが過去4四半期連続でアナリストのEPS予想を上回っていることを示している。2022年第2四半期のコンセンサス予想は、1株当たり1.64ドルだ。

出所:Yahoo Finance

2021年に年間収益が増加し、2022年も穀物、油糧種子、バイオ燃料の価格がここ数年で最高水準にあることから、この傾向が続くとみている。

魅力的な配当とADM製品の活況な市場

Yahoo Financeが調査した12人のアナリストによると、ADMの株の平均目標株価は95.58ドルで、予想は67ドルから111ドルの範囲で散らばる。

ADMは、世界の農産物市場における巨大企業だ。ここ数年来で最大の価格上昇とウクライナ戦争による食料供給の不足懸念の高まりは、ADM製品の需要が高騰し続けることを意味する。株価がアナリストの予想レンジの上端である111ドルのレベルを超えて上昇することを期待する向きもあり、足元の下落局面での押し目買いは、魅力的な投資機会となる可能性がある。

しかし、不安定な株式市場により、ADM 社の株価はさらに弱含みとなる可能性にも注意が必要だ。ADMは株主に1.60ドルの配当金を支払っており、足元の株価水準における配当利回りは1.83%だ。同株式のベータ値は0.80で、これは株式市場全体との連動性が80%程度であることを意味する。

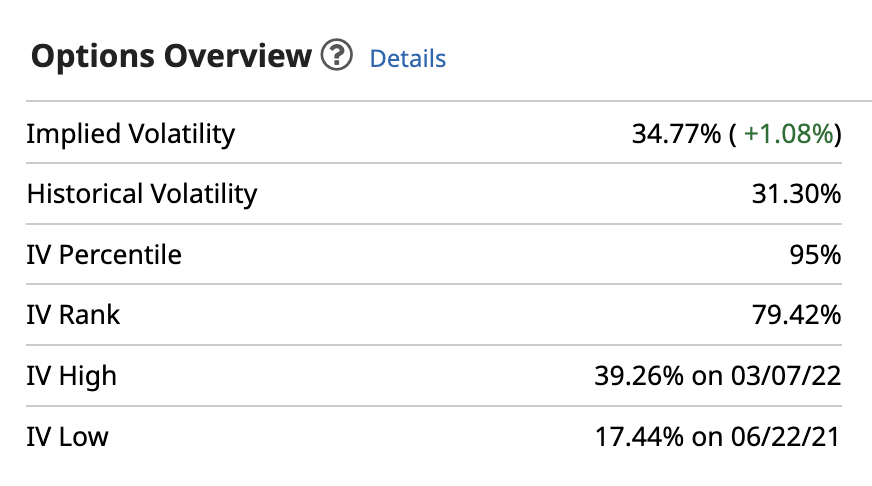

インプライド・ボラティリティとヒストリカル・ボラティリティ - オプション・スプレッドは、リスク・ポジションにとって魅力的である可能性

5月16日現在、ADMのプットおよびコール・オプションのインプライド・ボラティリティは、ヒストリカル・ボラティリティの水準よりも高くなっている。インプライド・ボラティリティは市場の価格変動予想を測定するもので、ヒストリカル・メトリクスは過去のデータを反映したものだ。

出所:Barchart

この表は、アット・ザ・マネー・オプションのインプライド・ボラティリティがヒストリカル・ ボラティリティより高いことを示している。アウト・オブ・ザ・マネーのオプションは、レバレッジをかけたコール・オプションとプッ ト・オプションへの投機的関心のために、さらに高いインプライド・ボラティリティで取引される傾向がある。

現在の環境では、ADM株式のコール・スプレッドの買いまたはプット・スプレッドの売りは、リスクを制限する利点を提供する可能性がある。コール・スプレッドは、権利行使価格の差から引き下げ幅を差し引いた分の上昇余地を提供する。借方のブル・コール・スプレッドの購入は、さらなる下落のリスクをスプレッドに支払ったプレミアムに限定し、同じ満期日のアット・ザ・マネーのコール・オプションの購入とアウト・オブ・ザ・マネーのコール・オプションの売却を伴う。

ブル・プット・スプレッドの売りは、アット・ザ・マネーのプット・オプションを売り、同じ有効期限のアウト・オブ・ザ・マネーのプット・オプションを買う。潜在的な利益は受け取ったプレミアムに限定され、リスクは権利行使価格の差から受け取ったプレミアムの信用を差し引いたものとなる。

ADM株のロングに対して強気な人も多いだろう。現在のインプライド・ボラティリティの水準から、ADM株を直接購入する代わりにオプション・スプレッドを利用することも可能だ。同株式の購入を選択する場合、現在の軟調な株式市場は更に下落する可能性もあるため、追加購入の余地を十分に残しておくことが良いかもしれない。ADMは世界のスーパーマーケットであり、世界の農産物供給は今後数カ月から数年にわたり逆風が強まる可能性が高い。食料価格の上昇は、ADMとこのセクターを支配する他のBCDの企業にとっても追い風となりうる。

次のアイデアに対しても詳細な分析がお望みだろうか。InvestingPro+は下記の機能を有する。

-

あらゆる企業における過去10年間の財務状況

-

収益性、成長性、その他の財務健全性スコア

-

数十の財務モデルから算出された予想適正株価

-

同業他社との簡単な比較

-

ファンダメンタルズと業績のチャート

その他多数の機能を備える。InvestingPro+で、重要なデータを素早く入手し、十分な情報に基づいた意思決定を行うことができるようになるだろう。詳しくはこちら