IONQ、量子セキュリティフレームワーク開発でARLISと提携

当記事はInvesting.comの独占記事

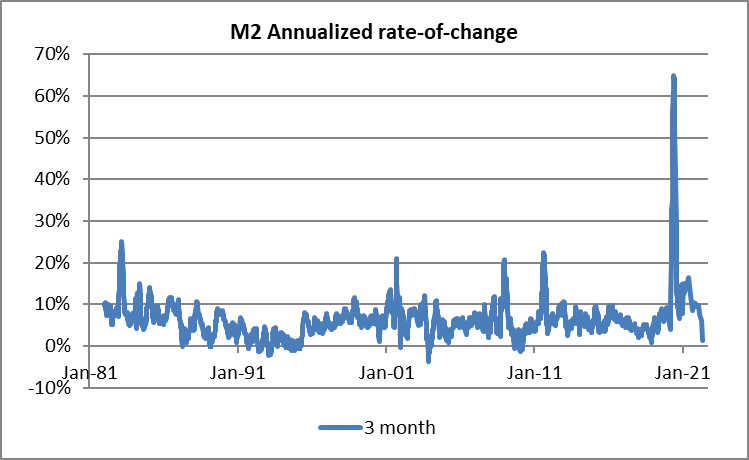

先週、ようやくインフレに関する良いニュースがみられた。4月のM2マネー・サプライは前月対比減少し、2018年以来最も低い連続3ヶ月の変化率になった。連続3ヶ月平均は少し変動するが、それでも2020年の60%と比較すると、ずっと良い兆候だ。

このまま通貨供給量が2%台での成長が続けば、インフレ率はすでに織り込まれている物価水準を達成した後、いずれは減速していくとみられる。それは2022年や2023年ではなく、おそらくその先も含んだ見通しである。確かに、3ヶ月の変化に喜怒哀楽しすぎるのは時期尚早だが、少なくとも正しい方向に向かっていることは確かだろう。

FRBは2021年初頭まで、このデータを毎週報告していた。その時点で、月次データには多少のラグを持たせていた。当時の前年比26%という伸び率がこの決定に関係したのかは分からないが、通過流通量の測定が何らかの応用力を有するようには思われていなかったが、なぜそこまでこのデータを重視し続けるのか、という議論があった。結局のところ、そのような貨幣の増加がインフレを引き起こすとは思えなかったし、それにインフレは一過性のもので、供給制約によって引き起こされるものであるため、大量の貨幣が少ない商品に集まるというような見方はされていなかった。

つまり、誰がインフレになることを予見できただろうか?市場関係者はおそらく、マネー・サプライ・データの生産を完全に停止する必要がある。データの必要性のなさを愚かなマネタリストに教えることができるだろう。

コメディエンヌのリリー・トムリンはかつて、「どんなに皮肉を言っても、ついていけないわ」と皮肉った。

マネー・サプライの伸びをみるだけでは内容を解釈するのは簡単ではない。貨幣速度のダイナミクスを厳密にモデル化することは困難である。しかし、人々が何と言おうと、速度は乱数ではなく、またミルトン・フリードマンが言うように一定でもない。

しかし、貨幣の成長率が27%であるとき、速度をモデル化する必要がなく、結果は明らかであった。しかし、ブルーチップ・エコノミストにとっては、それほど明白ではなかった。

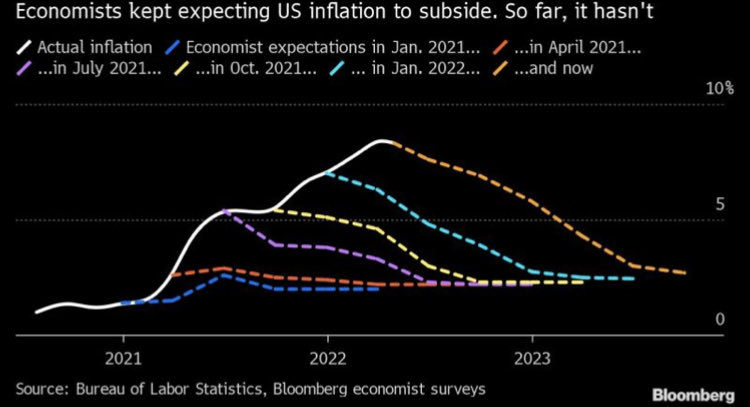

出所:Bloomberg

列車は汽笛を鳴らしながら、線路を速く下りてきた。経済学者たちは汽笛を聞いたが、それが何を意味するのかは明らかに知らなかった。と言いたいところだが、私の中の皮肉屋は、この一連の大失敗から彼らは何も学ばないだろうと言う。

一歩引いて考える

余談だが、上のグラフをみると、予測は常に2%前後に収束していることに気がつく。現在のインフレ率が目標値から完全に乖離しているという事実は、インフレ率はモデルがいうように自動的に平均回帰しているのではないかという疑問を抱かせるかもしれない。

しかし、この平均回帰は現代のインフレに関するマクロ経済モデルの非常に重要な部分であり、生存者バイアスのためにそうなることが運命づけられていたのである。1990年から2020年にかけて、インフレ率が一定の水準に平均回帰するか、あるいはゆっくりと変化すると予測しなかった経済モデルはすべて捨て去られた。一般に受け入れられているモデルは、低インフレで安定している時期のデータに基づいており、その結果を予測するモデルだけが生き残っている。

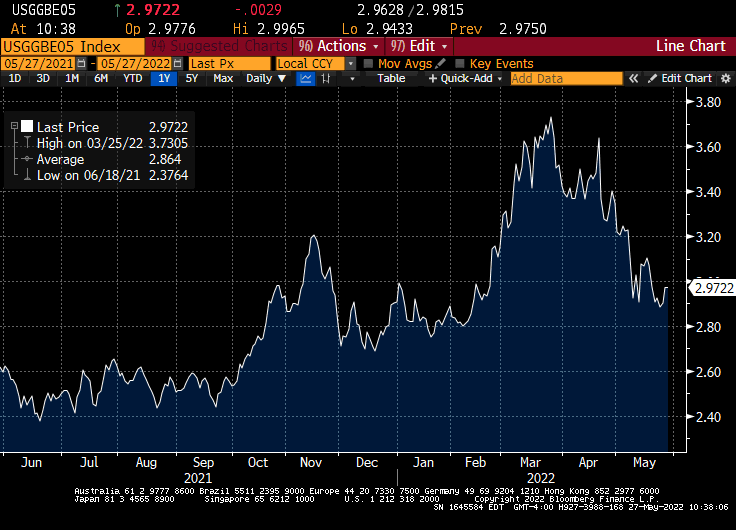

当然ながら、平均回帰モデルを利用するためには、なぜインフレが平均回帰するのかという理論が必要である。その答えは、「アンカー・インフレ期待」であった。前掲のグラフの予想がフラットになっているのは、そのアンカーとされるものの影響を示している。優良エコノミストはマネー・サプライの伸びが鈍化したことに無頓着である一方、少なくともTIPSブレークイーブンで測定したインフレ期待が50-60bp後退したことには注目に値する。下図はBloombergが算出した5年物のインフレ率ブレークイーブンだ。

出所:Bloomberg

ブルーチップ・エコノミスト・コミュニティが言うほどインフレ期待は重要だとは思っていない。というのも、ベンダーは価格を常に動かして注意を喚起するよりも、価格を据え置くことを好むからだ。

しかし、コストが急速に上昇し、顧客が2年前より40%多く現金を持っている場合、はどうだろうか。そのシナリオでは「期待値」は重要ではないと考える。

しかし、仮に「期待値」が重要だと考えたとしても、少なくとも2つの理由から、この「期待値の低下」にはあまり興味がわかない。第一に、期待値を測る良い方法がない。例えば、人々のインフレ期待はガソリンのような頻繁に購入するものによって不当に影響を受け、ブレークイーブンのような市場ベースの測定は債券市場におけるFRBの行動によって変動するからだ。

第二に、この場合より重要なことは、これまでのブレークイーブンの低下は、ほぼキャリーによるものであるということだ。今後5年間の物価上昇率を3.5%と考えていたとして、3ヶ月間実際に9%で上昇した場合、先行きの物価水準に対する期待が変わっていなければ、「4.75年のブレークイーブン」はもっと低くなる。つまり、毎月のインフレ率のアウトターンが大きいのに、ブレークイーブンをみるというのは、例外的に悪い期待の見方である。

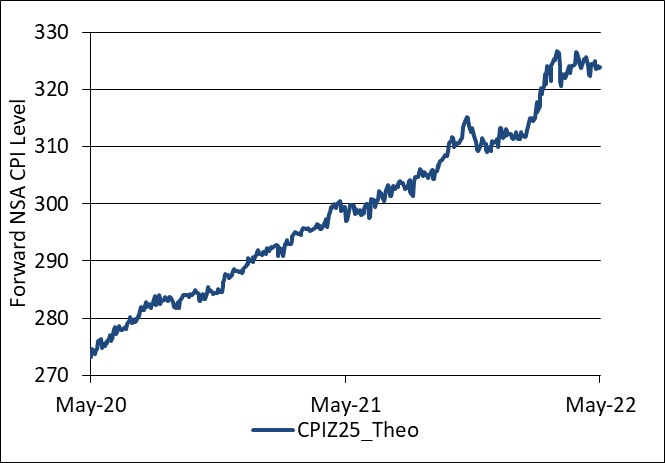

この「期待値」の低下は、実は全く意味がないのである。何年も前から、特定の日付の先物の価格水準をみて取引できるインフレ先物契約を提唱してきた。

現在のインフレ市場の水準から、もしそのような先物契約が存在するとしたら、どこで取引されるかを追跡している。これは、キャリー問題の先を見る方法だ。先物はどのようなフォワード価格レベルを期待するかという質問に応えることができる。下図は、もし2025年12月の先物が存在するとしたら、どこで取引されるかを計算したものである。

このグラフは、数年間、実際に経験したインフレ率とともに、将来の物価水準に対する期待値が上昇したことを示している。最近、先行きの物価水準に対する期待の悪化は止まったが、良くもなっていない。

もし期待が安定しているとすれば、それは高い水準で安定しているということだ。直感的には、そういう声が聞こえてきそうだが、選択バイアスを意識している(Inflation Guyであれば、インフレに不平を言う人が多い)。インフレに対して「楽観的」というのは、現時点では2%への回帰期待とは違う。楽観的とは4%への回帰のことである。

マイケル・アシュトンは、「インフレ・ガイ」とも呼ばれ、Enduring Investments, LLCのマネージング・プリンシパルである。インフレ市場のパイオニアであり、経済インフレの攻撃から富を守ることを専門とし、Cents and Sensibility podcastでそれについて話している。