NY為替:米スタグフレーション懸念も原油一段高で金利上昇、ドル続伸

-

5月の消費者物価指数(CPI)は強く、PPIはあまり改善されず

-

FRBは利上げを行ったが、インフレ対応には依然として出遅れ

-

株価は急落しなかったものの、下落傾向

-

VIXは急騰することなく上昇を継続

-

金利上昇は弱気センチメントを説明する問題のごく一部に過ぎない

2022年の株式市場は荒れ模様で、NASDAQ総合、S&P500、ダウ工業株30種平均は年初来から大幅な下落を記録している。

低金利が続き、インフレ率が連邦準備制度理事会(FRB)の目標値である2%を下回った後、消費者物価やその他の物価が高騰している。FRBと米国財務省は、2021年の大半を通じてインフレ率の上昇を「一過性の」現象と呼び、パンデミックに端を発するサプライ・チェーンの混乱が物価上昇の原因であるとしていた。政策立案者は今、自分たちの誤りを認めたが、FRBと政府高官はインフレの責任を取ってはいない。

2020年、人為的な低金利と量的緩和により、投資マネーが市場になだれ込んだ。パンデミック時の連邦政府による景気刺激政策は前代未聞のものだった。必要ではあったが、この政策は行き当たりばったりで、あまりにも長期化し、インフレの種を植え付け、2020年後半に芽生え、2021年に開花し、2022年には野火のように広がった。

CPIとPPIの上昇と債券市場の下落が警告のシグナルを発した。第二次世界大戦以来の欧州での大規模な戦争と核保有国間の分裂は、インフレ圧力を悪化させている。

低金利の間は株価が上昇したが、今や市場は金利がインフレ率の上昇を追いかけるという問題に直面している。資本は株式市場から債券市場に流れており、2022年6月の株式市場の見通しは悪化している。

5月の消費者物価指数(CPI)は強く、PPIはあまり改善されず

5月の米国消費者物価指数は、1981年12月以来の高い数値となり、高止まりし続けている。CPIは前年比8.6%、コアCCPIングは6%それぞれ上昇して。いずれも市場の予想を上回った。生産者物価指数(PPI)は10.8%上昇し、2桁の上昇を続けている。

食品、天然ガス、エネルギー価格の高騰がインフレを下支えし、それがコアCPIに反映され、すべての商品とサービスの価格に影響を及ぼしている。インフレ率の上昇は、世界の中央銀行に行動を促すものであった。欧州中央銀行(ECB)は最近、金利をマイナス領域から引き上げると発表したが、インフレによりユーロの価値が低下するため、実質金利はゼロ以下にとどまり続けるだろう。ECBより先に利上げと金融引き締めを開始した米国も同様だ。

FRBは利上げを行ったが、インフレ対応には依然として出遅れ

6月15日(水)、FRBは政策金利を75bps(0.75%)引き上げ、1.50%~1.75%にした。FRBは1994年以来、75bpsの利上げは行ってことなかった。FRBは、食品とエネルギー価格の変動が激しいため、コアCPIの測定値を最も信頼できるインフレ・データと考えている。コアCPIが6%の場合、政策金利の下限はFRBが好むインフレ指標の4分の1になる。

ウクライナ戦争によって食糧とエネルギー価格が大幅に上昇し、これらの市場の性質が変化したため、現在の環境ではコア指標は蜃気楼になる可能性がある。戦争は経済にとって供給問題を引き起こす。中央銀行のツールは需要サイドの経済力学に有効である傾向が強い。

要するに、1.50%~1.75%の政策金利では、中央銀行はインフレから大きく遅れており、経済状態を悪化させるだけである、ということだ。

株価は急落しなかったものの、下落傾向

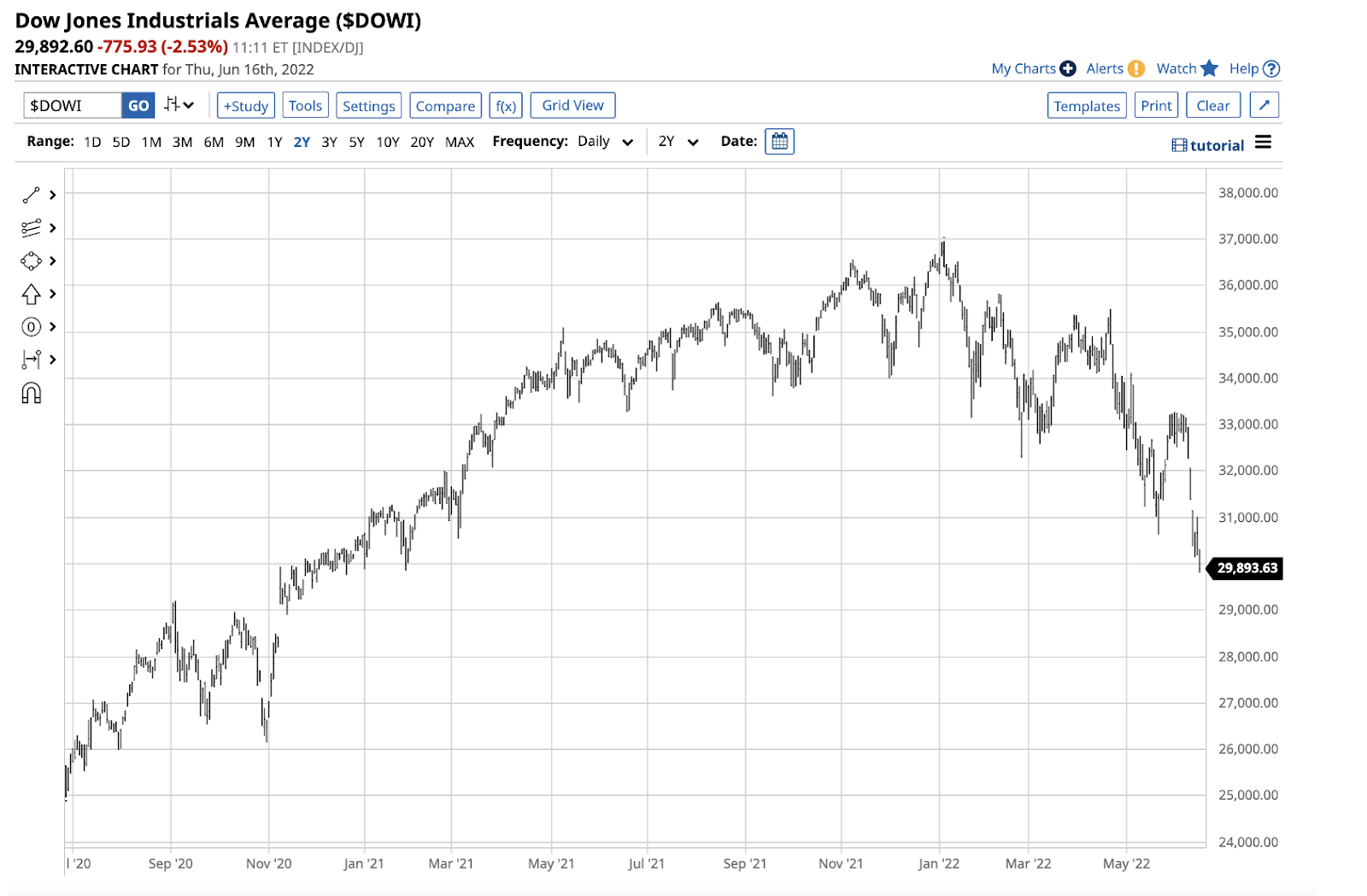

2022年に主要株価指数は、高値を更新し、その後安値を更新してきた。6月中旬から下押し圧力が強まっている。

出所:Barchart

このグラフは、米国株式市場で最も総合的な株価指数であるS&P500が、1月4日に過去最高値の4,818.62をつけた後、6月20日の3,675と24%調整され、最新のCPIデータを受けて下げの勢いが強まったことを示している。

出所:Barchart

テクノロジー株の比率が大きいNASDAQ総合はS&P500より早くピークを迎え、2021年11月22日に過去最高値の16,212.23を記録した。NASDAQはその後2022年6月20日に10,798となり、11月の過去最高値を33.3%下回り、3分の1の価値を失ったかたちだ。

出所:Barchart

ダウ工業株30種平均は最もパフォーマンスの高い指数かもしれないが、1月5日の36,952.65から6月20日の29,889まで、19.1%値下がりしている。この数ヶ月、株価は低下してきたが、最新のインフレ・データやFRBの利上げを受けて、売りの勢いが増した。

一方、9月限の米国30年債先物は6月16日に131-01と、2014年1月以来の安値まで下落した。30年物在来型住宅ローン金利は2021年末に3%を下回っていたが、その後2020年6月中旬には6%を超えていた。30万ドルの住宅ローンは、わずか半年前の費用より750ドル以上高くなった。

VIXは急騰することなく上昇を継続

過去、株式市場の弱気トレンドは、多くの市場参加者が出口に走るような醜い姿をみせたあとに終わるのが通常であった。今回はCPIの発表以前にも、株式市場は値下がりしている。

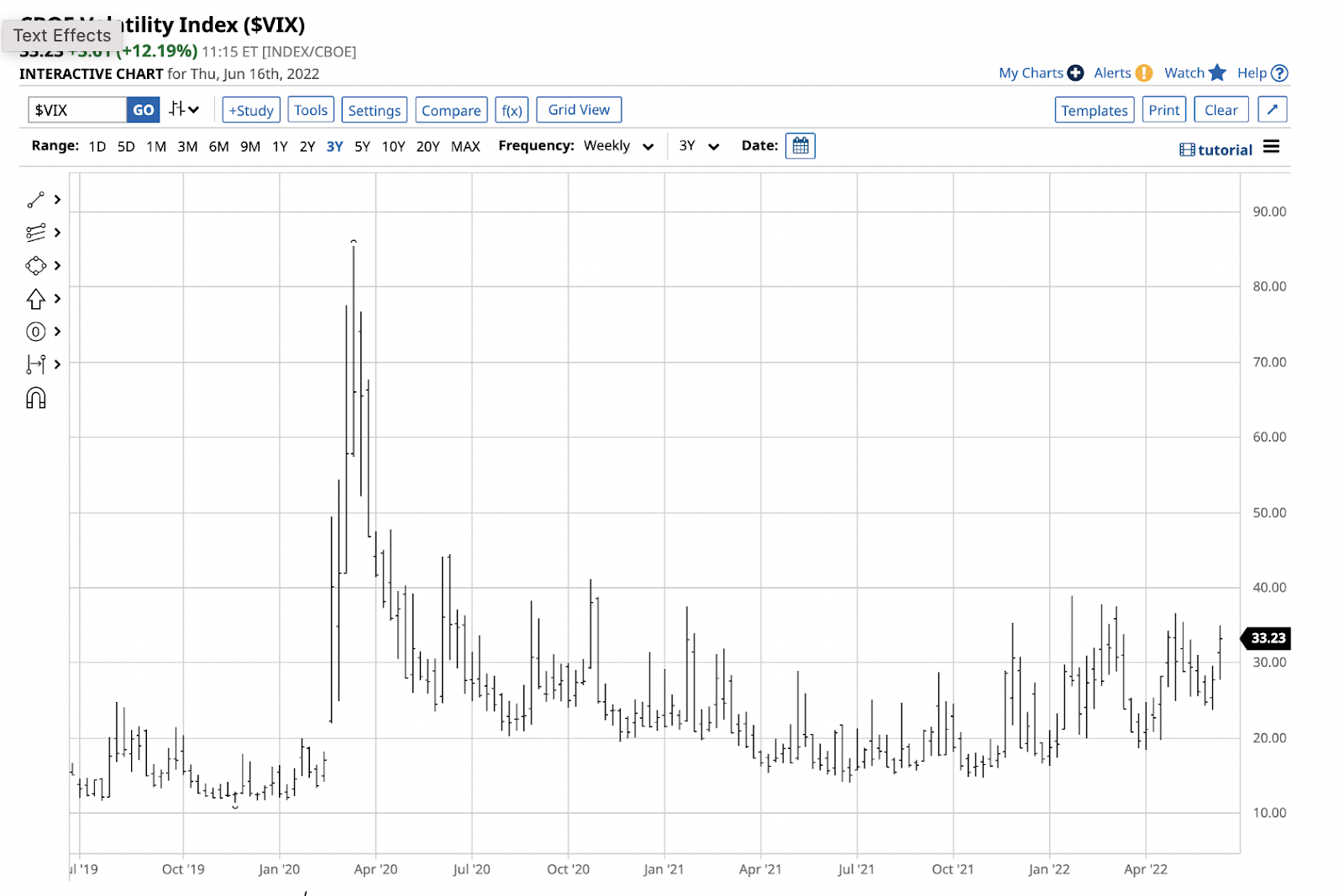

VIX indexは、S&P500銘柄のインプライド・ボラティリティを反映している。インプライド・ボラティリティはプット・オプションとコール・オプションの価格の主要な決定要因であり、オプションは値動きに対する保険として機能する。株価が下落すると、市場参加者はオプションでポートフォリオを保護するため、VIXは上昇する傾向がある。

VIXの基準値は過去数カ月間上昇したが、急騰はしていない。これは株式市場が全面的な降伏に見舞われていないことを意味する。

出所:Barchart

このチャートは、2020年3月の株式市場の大下落によって、VIX指数が85.47の水準まで急騰したことを示している。6月20日の30.36で、ボラティリティ・インデックスは上昇したが、株式市場が相場の底に近いことを示すレベルにはない。

金利上昇は弱気センチメントを説明する問題のごく一部に過ぎない

FRBをはじめとする中央銀行は、供給サイドのインフレに直面し、需要サイドの対抗手段しか使えないため、困難な立場に置かれている。さらに、株価と第1四半期のGDPの下落は、インフレが物価を上昇させ続ける一方で、景気後退の確率を高めている。スタグフレーションとなれば経済に与える影響はより深刻だ。

金利上昇は株式市場の重石となっているが、欧州での戦争、世界の核保有国間の緊張、世界をリードする経済大国が政治路線で分裂している米国の中間選挙は、あらゆる資産クラスの市場に大きな不確実性をもたらしている。

株式・債券市場の下落は降伏を示唆するものではなく、これは市場が直面する最も弱気な要因になりうる。VIXが30を超える水準にあることは、市場参加者がパニックに陥っていることを意味するわけではない。

金利上昇は、2022年6月中旬の米国株式市場が直面する問題の一つに過ぎない。市場が更に深刻な安値に落ち込むまで、弱気センチメントが株指揮市場を低迷させる可能性が高い。株価の最も弱気なパターンは、新安値が安値更新につながるもぐらたたきのような状態が続き、それが一層の安値更新につながるというものである。

金利上昇は2022年半ばに株式が直面する多くの問題の一つであり、株式市場には注意が必要である。