メモリ株の目標株価を引き上げ、価格動向の強まりを受けて

-

本稿では、テクノロジー・セクターの下落が続く中、アウトパフォームする可能性を秘めた割安なテクノロジー銘柄の発掘に焦点を当てる

-

Investing Pro+の株式スクリーナーを使って、堅固なファンダメンタルズと低位なバリュエーションを有する、魅力的な3社を紹介する

-

Applied Materials、Dell Technologies、NortonLifeLockを取り上げる

-

あなたのポートフォリオに加えるべき魅力的な投資機会をお探しの場合にはInvestingPro+のリサーチ・ツールやデータを使うと良いかもしない。詳しくはこちら

2022年は米連邦準備制度理事会(FRB)の積極的な金融引き締め策をめぐる懸念から、テクノロジー株が広範囲に売り込まれ、大苦戦を強いられている。

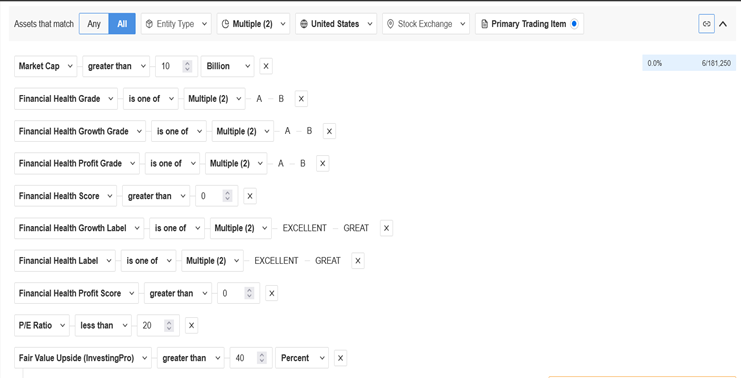

そこで Investing Pro+ stock screenerを使って、米国の株式市場に上場している1万以上の銘柄の中から、成長見通しの明るい割安なハイテク株をウォッチリストに絞り込む方法を紹介する。

まず、時価総額が100億ドル以上、かつ株価収益率 (PER) が20倍以下の銘柄に焦点を絞った。そしてその中から、InvestingPro Fair Value(InvestingProの分析による適正株価)が現在の株価水準から40%以上の上昇余地がある銘柄を探した。

出所:InvestingPro

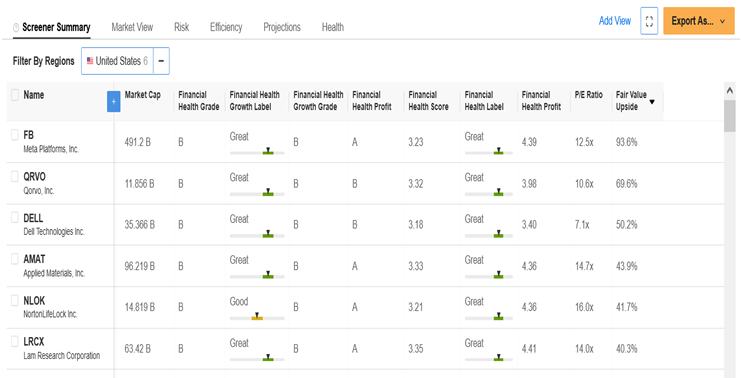

上記の条件で銘柄の絞り込みを行った結果、6銘柄が該当した。

出所:InvestingPro

ここでは、InvestingProのモデルに基づいて、最も高いリターンが期待できる上位3銘柄を紹介する。

1. Applied Materials

-

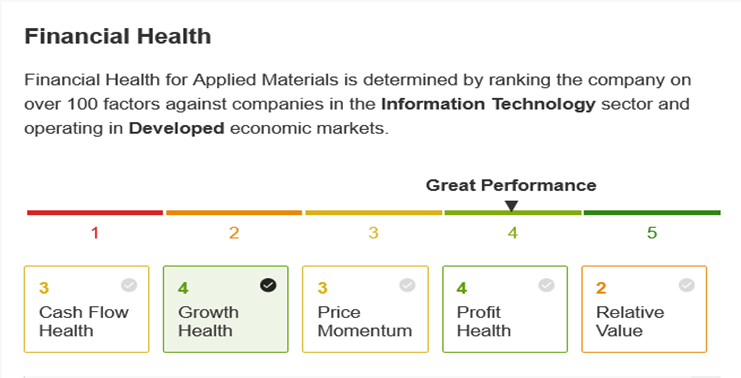

財務健全性スコア:B

-

株価収益率(PER):14.7倍

-

時価総額:9620億ドル

-

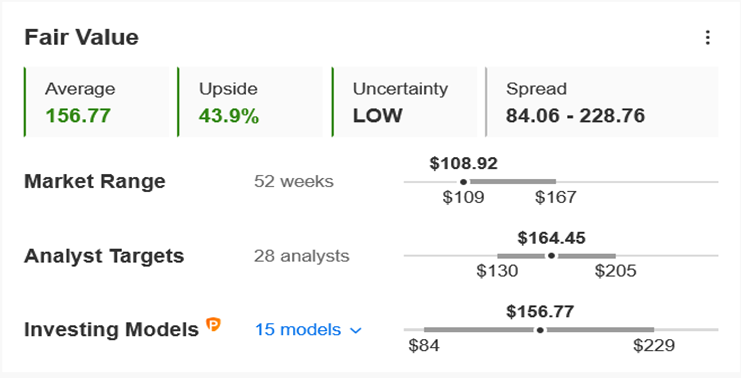

Pro+による株価上昇余地:+43.9%

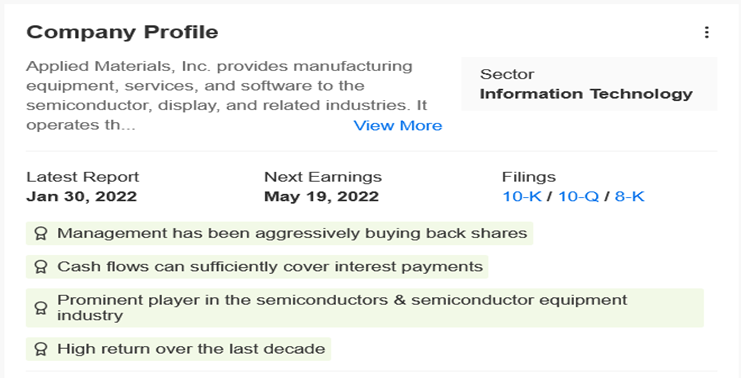

Applied Materials (NASDAQ:AMAT)は、半導体業界向けに製造装置、サービス、ソフトウェアを提供する大手サプライヤーである

また、テレビ、スマートフォン、タブレット、ノート・パソコン、パソコンなどの消費者向け機器に、液晶ディスプレイや有機ELディスプレイなどのディスプレイ技術を設計・製造するための製品も提供している。

カリフォルニア州サンタクララを拠点とする同社は今年、世界的なサプライ・チェーンの混乱による、一般的な半導体株指数や幅広い株式市場の両方に大きく出遅れ、苦戦を強いられてきた。

年初来で、AMATの株価は約31%も下落している。さらに心配なことに、株価は1月14日に167.06ドルの過去最高値を記録して以来、約35%も値下がりしているのだ。

AMATは火曜日を108.92ドルの13ヶ月ぶりの安値で終え、時価総額は962億ドルになっている。

株価は低迷しているものの、今後数ヶ月の半導体業界の回復を狙う投資家にとって、堅実な投資機会となるかもしれない。

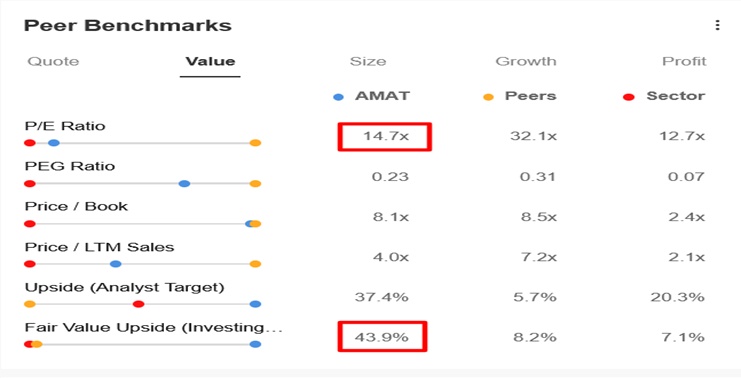

実際、AMATのPERは14.7倍と比較的低く、ASML Holding (NASDAQ:ASML)、KLA-Tencor Corporation (NASDAQ:KLAC)、Teradyne (NASDAQ:TER)など、半導体グループの注目銘柄に比べてはるかに安い水準で推移している。

出所:InvestingPro

Pro+は、この銘柄について、さらにいくつかの重要な洞察をしているが、中でも、自社株買いと健全なキャッシュ・フローの点が際立っている。

出所:InvestingPro

次に、Pro+は同社の財務状況を簡単に紹介しているが、こちらも明るい利益と売上高の成長見込みにより、5点満点中4点の評価をしている。

出所:InvestingPro

InvestingProの定量的モデルでは、今後12ヶ月の間に、AMATの株価が現在の水準から約 44% 上昇すると予測している。

出所:InvestingPro

前四半期に予想を軽々と上回る収益と利益を計上したApplied Materialの次の決算は、5月19日(木)の終値後に予定されている。

コンセンサスでは、第2四半期に1株当たり利益1.90ドルになると予想されており、前年同期の1.63ドルから16.5%改善すると見込まれている。売上高は前年同期比14%近く増加し、63億4,000万ドルになると予想されている。

出所:InvestingPro

2. Dell Technologies

-

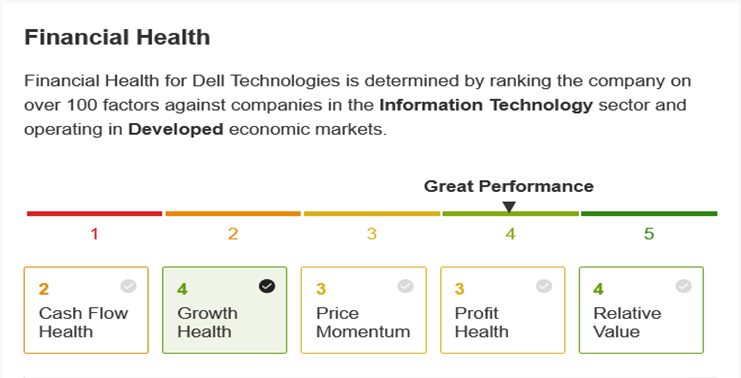

財務健全性スコア:B

-

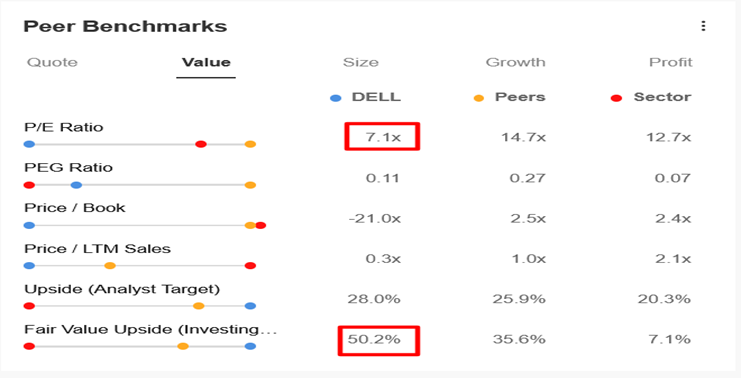

PER:7.1倍

-

時価総額:353億ドル

-

Pro+による株価上昇余地:+50.2%

2016年にDellとEMC Corporationが合併して誕生したDell Technologies (NYSE:DELL)は、情報技術ソリューションの世界的な大手プロバイダーだ。

Dell Technologies (NYSE:DELL)はパーソナル・コンピューター、サーバー、コンピューター・ソフトウェア、コンピューター・セキュリティ、ネットワーク・セキュリティ、そして情報セキュリティ・サービスなど、様々な製品を提供している。

多くの一流テクノロジー企業のセンチメントが脆弱であることから、テキサス州ラウンドロックに本社を置く同社の株価は最近乱高下しており、最近の取引時間には52週間ぶりの安値を連発している。

Dellは年初来で17.2%下落し、火曜日に46.51ドルで取引を終え、時価総額は353億ドルとなっている。現在の株価は、2021年10月につけた史上最高値の115.00ドルから約60%低い水準にある。

Pro+が指摘するように、Dellは堅固な利益と成長見通し、そして魅力的なバリュエーションにあり、財務状態も非常に健全である。

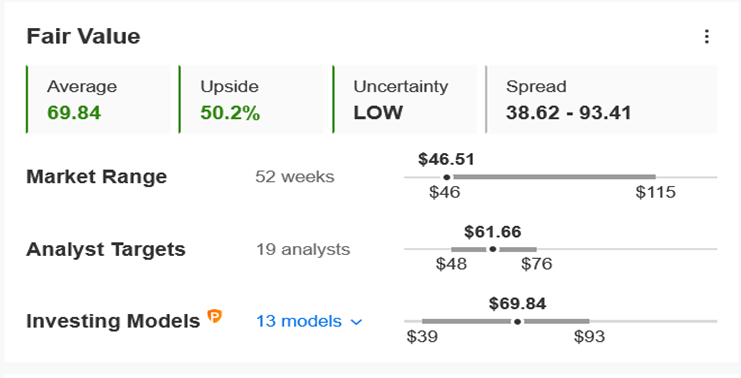

出所:InvestingPro

PERは7.1倍で、セクターの中央値12.7倍よりはるかに低く、同業他社のPER14.7倍と比較してもかなり割安な水準だ。

さらに、Dellは収益性と売上高の指標の一部でセクターをリードしており、収益成長は17%近くあり、同業他社の12.5%の収益成長より高い数値となっている。

出所:InvestingPro

当然のことながら、InvestingProのモデルによれば、Dellは現時点では過小評価されており、今後12ヶ月の適正株価は69.84ドルと現在の水準から50%の上昇余地があると予想している。

出所:InvestingPro

Dellは、5月27日(金)の終値後に第1四半期決算を発表する。コンセンサス予想では、売上高253億ドル、1株当たり利益1.40ドルとみられる。

出所:InvestingPro

3. NortonLifeLock

-

財務健全性スコア:B

-

PER:16.0倍

-

時価総額:148億ドル

-

Pro+による株価上昇余地:+41.7%

NortonLifeLock (NASDAQ:NLOK)は、以前はSymantec Corporationとして知られており、サイバー・セキュリティ・ソフトウェアとサービスの大手プロバイダーの1社だ。フォーチュン500に選ばれている同社の製品には、ノートン360セキュリティ、ノートン・セキュリティ、ノートン・セキュア仮想プライベート・ネットワーク(VPN)、Aviraセキュリティ、その他消費者向けセキュリティ・ソリューションが含まれる。

アリゾナ州テンピを拠点とする同社は、デジタル・セキュリティの脅威が高まる中、セキュリティ・ツールや製品に対する旺盛な需要から利益を得ている。ハイテク株の暴落が続いているにもかかわらず、ノートン・ライフロック株は年初来でわずか2%の下落で、同じ期間のNASDAQ Compositeを優に上回っている。

2月10日に史上最高値の30.92ドルまで急騰し、火曜日には25.45ドルで取引を終えた。現在の水準では、時価総額は148億ドルで、過去12カ月で約15%上昇している。

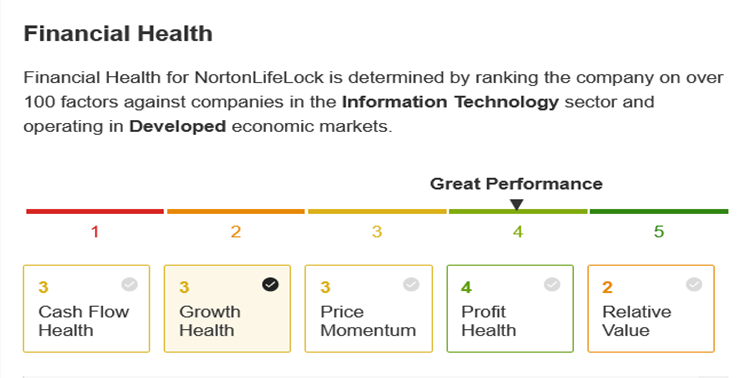

NLOKは、Pro+の財務健全性スコアが5点満点中4点であり、評価も非常に魅力的であるため、今後数ヶ月の間にさらなる市場変動リスクをヘッジしたいと考える投資家にとって良い選択肢かもしれない。

出所:InvestingPro

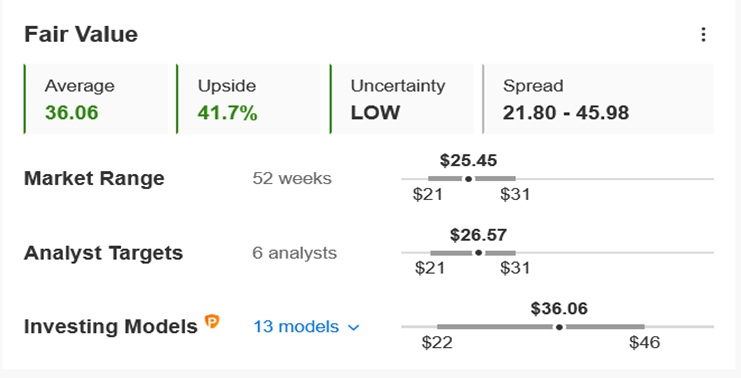

パソコンや携帯端末をウイルスやサイバー攻撃から守るセキュリティ・ソフトの需要が現在も高まっていることを考えると、InvestingProのモデルによれば、株価は36.06ドルと今の水準から42%程度上昇する余地があると予想される。

出所:InvestingPro

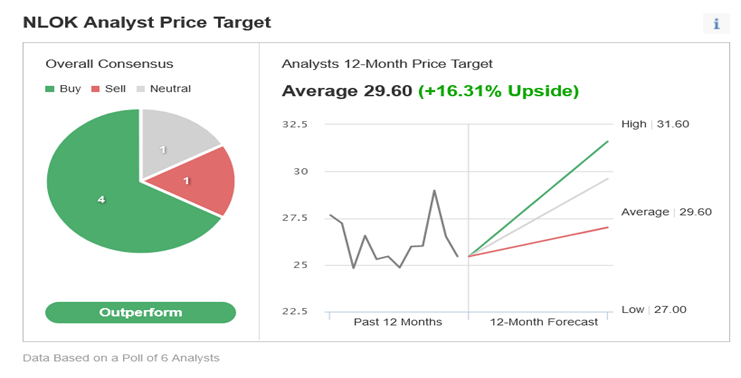

アナリストも、市場のファンダメンタルズが堅調であるとして、SaaS企業に対して楽観的な見方をしている。NLOKのアナリストの平均目標株価は約30ドルで、今後12カ月間に現在の水準から約16%上昇することを示唆している。

出所:Investing.com

ノートン・ライフロックは、5月5日(木)の市場取引終了後に最新の決算を発表し、堅調な利益と収益の伸びを達成すると見込まれる。コンセンサス予想では、第4四半期の1株当たり利益は0.45ドルで、前年同期の0.40ドルから12.5%改善すると期待されている。

売上高は前年同期比約6%増の7億960万米ドルとなる見込みだ。

出所:InvestingPro